このページはWEB広告を利用しています

このページはWEB広告を利用しています

こんにちは、管理人のサトウです。

今回は住宅ローンを借り換えるときの流れと手順を順番に解説していきたいと思います。

固定金利がいいのか変動金利がいいのか、本当に借り換えたほうがお得なのか、住宅ローン控除はどうなるのか、など住宅ローンを借り換える時には失敗しないために様々なことを考えなければなりません。

金利が低いからと言って借り換えをしたら、逆にトータルの支払額が増えてしまうなんてことも起こったりするのが難しいところです。

比較してもよくわからないから誰かに相談したい人もいれば、自分で計算してシミュレーションしておきたい人もいます。

そこで今回は、それらの悩みに全て応えられるように、借り換えの手順と注意点について徹底的に解説していきたいと思います。

年間35万人が利用する当サイトで一番申込数が多い住宅ローンは、三菱UFJ銀行の住宅ローンです。

人気の理由は、変動・10年固定金利が安く、さらに固定期間終了後の金利まで低いこと。

支払い総額が他行に比べ数百万円お得になることもあります(借換にも対応)。

住宅ローン取扱残高は日本で第1位!、当サイト以外にも多くの人が利用しています。

⇒三菱UFJ銀行の公式ページはこちら

安心のフラット35■安くて人気のフラット35■

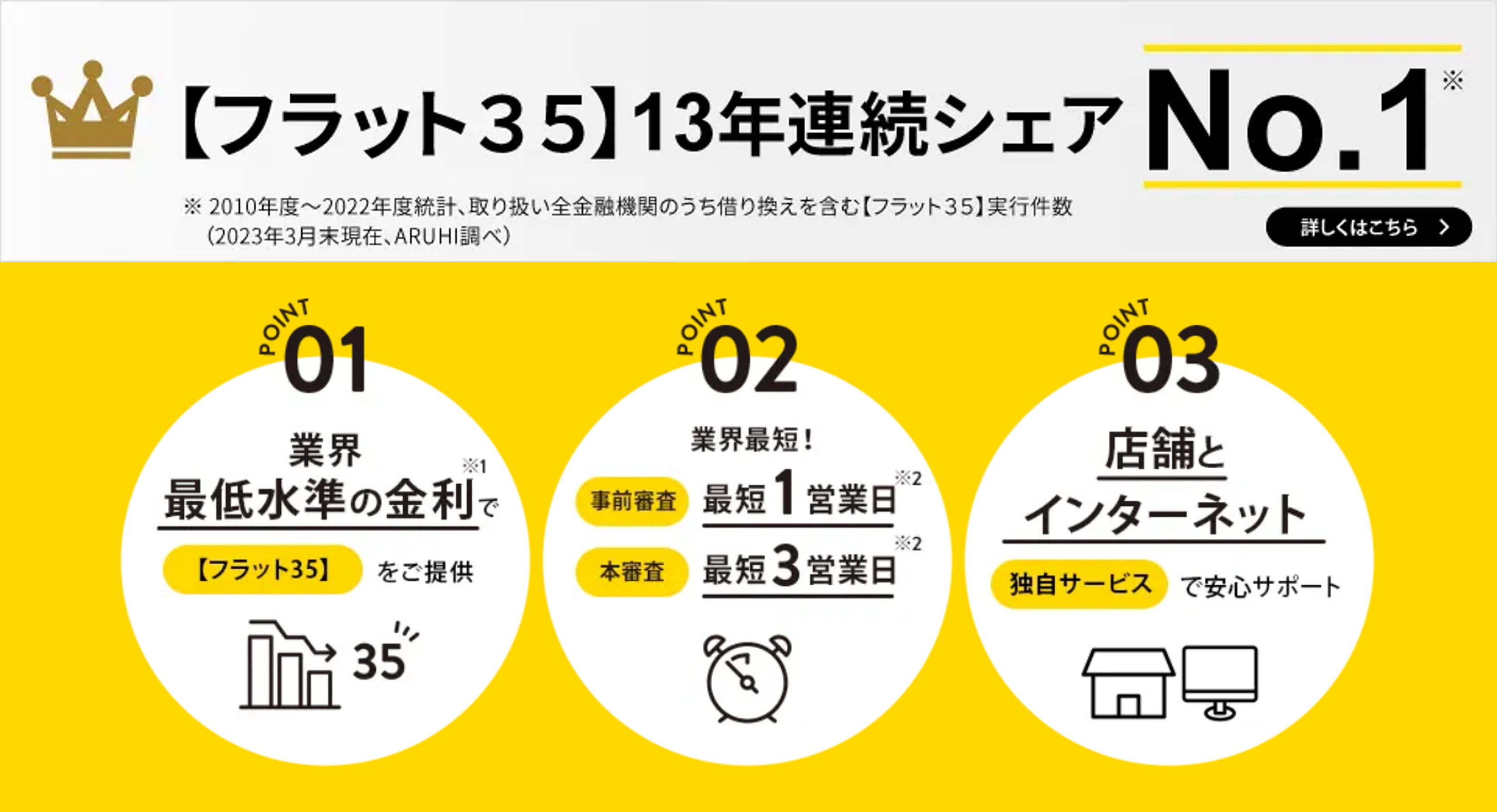

ARUHI(アルヒ)はフラット35シェアのNo1の金融機関で、金利も最低水準です(WEB申込で事務手数料が2.2%→1.1%に割引)(ARUHI スーパーフラットをお申し込みの場合は「ご融資額×2.2%(消費税込)」/最低事務手数料220,000円(消費税込))。

完済まで非常に安い金利で返済できるため、変動や10年固定と比べても安心で経済的。

頭金が多い場合は、さらに金利が安くなります。

今後は「金利が上がるかも」と予想している人には特におすすめです。

住宅ローン借り換え時の全9ステップ

まずは住宅ローンを借り換えるときに、すべての人が通る全体の流れについて解説します。

ざっくりとした値ですが住宅ローンを借り換える場合、「借りるときの2倍くらいの手間」がかかると考えておくと良いと思います。

早くても1か月程度、長ければ2か月程度の時間がかかりますので、早め早めの準備が大切になります。

下に示す9つのステップが大まかな住宅ローン借り換えの流れとなります。

- 借り換えを行うべきかどうかの決定

- 住宅ローンの「事前審査(仮審査)」申し込み

- 事前審査:PASS⇒「4.」、事前審査:NG⇒「2.」へ戻る

- 借り換え先の金融機関Bへ住宅ローンの「本審査」申し込み

- 本審査:PASS⇒「6.」、本審査:NG⇒「2.」へ戻る

- 借入中の金融機関Aへ「一括返済の申し出」を行う

- 借り換え先の金融機関Bへ住宅ローンの「本申し込み」を行う

- 借り換えの実行

- 借り換え先の金融機関Bへの返済開始

次にそれぞれのステップで何を行うのか、何が必要なのか、何に注意しておくべきかなどの詳細を解説していきます。

【1】借り換えを行うべきかどうかの決定

【1-1】現在の住宅ローンの状況と借換え費用の確認

まずは現在借りている住宅ローンの詳細を確認します。現在の金利、残りの返済年数、残債を確認してください。

諸費用の金額の目安

住宅ローンには、銀行に支払う手数料や保証料の他にも、登記のために司法書士に支払う費用なども発生します。ここでは、それらの諸費用の概算を示しておきます。

| 諸費用 | 金額の目安 |

|---|---|

|

保証料

|

無料~借り入れ金額の2%程度

|

|

手数料

|

無料~借り入れ金額の2%程度

|

|

印紙税

|

2万円程度

|

|

抵当権抹消費用

|

1,000円

|

|

司法書士報酬

|

5万円程度

|

|

登録免許税

|

住宅ローン額×0.4%

|

これらの諸費用は借り換える金額によって大きく変わってきますが、おおむね50万円~100万円程度となるかと思います。

この金額よりも、借り換えによって利息の支払い額が下がるのであれば、借り換えにメリットが出てきます。

【1-2】借換えを行ったほうが良いかの判定

金利差、残債、返済年数から借換メリットを計算する

住宅ローンの借り換えには、手数料、保証料、登記費用などの諸費用が発生するため、単純に金利が安くなるだけでは借り換えによるメリットが出ない場合があります。

借換えを行ったほうが得になるかどうかの指針としてよく使われる指標に、『金利差1%、残債1,000万円、返済残年数10年』、というものがあります。

しかし、この指標では金利差が0.8%ならどうなのか、残債が800万円ならどうなのかという場合に迷ってしまいますよね。

そこでもっと簡単に、借り換えを行うべきかどうかを判定できる公式を作りました。次の公式がそれです。

この借換え指数が10,000以上であれば、50万円程度金利の支払いが減少することになり、諸費用を考えても借換にメリットが発生する可能性が高くなります。

逆にこの借換指数が10,000以下の場合は、借り換えによる金銭的メリットが少ないか、マイナスとなってしまう可能性があります。

もし、手元に資金がある場合は、借り換えよりも繰り上げ返済を行うことで、利息の支払額を軽減するほうが良いと考えられます。

借換え判定シミュレーション

タイプ1:

借り換え後の金利=1%

金利差=1%

残高=1,000万円

返済年数=10年

借換指数=1.0[%] × 1,000(万円) × 10(年) = 10,000

判定 ⇒ 借換え指数10,000以上となり借換のメリットあり

タイプ2:

借り換え後の金利=0.5%

金利差=0.5%

残高=2,000万円

返済年数=20年

借換指数=0.5[%] × 2,000(万円) × 20(年) = 20,000

判定 ⇒ 借換え指数10,000以上となり借換のメリットあり(メリット大)

タイプ3:

借り換え後の金利=1%

金利差=1%

残高=800万円

返済年数=10年

借換指数=1.0[%] × 800(万円) × 10(年) = 8,000

判定 ⇒ 借換え指数10,000以下となり借換のメリット無しまたは少ない

利息がどれだけ軽減されるかの確認

上記の計算でメリットが出そうだということが分かったら、次にどれくらい返済額が安くなるのかを確認します。

下に示した表は、現在の住宅ローン金利と借換後の住宅ローンの支払い総利息をまとめたものです。

「現在の金利での利息」と「借換後の金利での利息」の「差分」が軽減される利息になります。利息負担(支払い)がどれだけ減少するのかを確認してみてください。

返済期間によって、10年、15年、20年、25年、30年のシミュレーションをしていますので、表は全部で5つあります。

残存返済年数に近い表を選んで、利息の支払いが実際にどれだけ減少するのかを確認してみてください。

この金額が、住宅ローン借り換えの諸費用(50万円~100万円程度)を上回る場合は、借り換えを行う金銭的なメリットがあるということになります。

残存支払い総利息の早見表

残存年数10年の場合の軽減利息(単位:万円)

| 借換金額[万円] | ||||

|---|---|---|---|---|

| 借換金利差[%] | 1,000 | 2,000 | 3,000 | 4,000 |

| 0.2 | 10 | 20 | 30 | 40 |

| 0.4 | 20 | 41 | 61 | 81 |

| 0.6 | 31 | 61 | 92 | 122 |

| 0.8 | 41 | 82 | 123 | 163 |

| 1.0 | 51 | 102 | 154 | 205 |

| 1.2 | 62 | 123 | 185 | 247 |

| 1.4 | 72 | 144 | 217 | 289 |

| 1.6 | 83 | 166 | 248 | 331 |

| 1.8 | 93 | 187 | 280 | 374 |

| 2.0 | 104 | 208 | 312 | 417 |

| 2.2 | 115 | 230 | 345 | 460 |

| 2.4 | 126 | 252 | 377 | 503 |

| 2.6 | 137 | 273 | 410 | 547 |

| 2.8 | 148 | 295 | 443 | 591 |

| 3.0 | 159 | 317 | 476 | 635 |

残存年数15年の場合の軽減利息(単位:万円)

| 借換金額[万円] | ||||

|---|---|---|---|---|

| 借換金利差[%] | 1,000 | 2,000 | 3,000 | 4,000 |

| 0.2 | 15 | 30 | 45 | 61 |

| 0.4 | 30 | 61 | 91 | 122 |

| 0.6 | 46 | 92 | 138 | 184 |

| 0.8 | 62 | 123 | 185 | 246 |

| 1.0 | 77 | 155 | 232 | 309 |

| 1.2 | 93 | 186 | 280 | 373 |

| 1.4 | 109 | 219 | 328 | 437 |

| 1.6 | 125 | 251 | 376 | 502 |

| 1.8 | 142 | 284 | 425 | 567 |

| 2.0 | 158 | 317 | 475 | 633 |

| 2.2 | 175 | 350 | 525 | 700 |

| 2.4 | 192 | 384 | 575 | 767 |

| 2.6 | 209 | 417 | 626 | 835 |

| 2.8 | 226 | 452 | 677 | 903 |

| 3.0 | 243 | 486 | 729 | 972 |

残存年数20年の場合の軽減利息(単位:万円)

| 借換金額[万円] | ||||

|---|---|---|---|---|

| 借換金利差[%] | 1,000 | 2,000 | 3,000 | 4,000 |

| 0.2 | 20 | 40 | 61 | 81 |

| 0.4 | 41 | 81 | 122 | 163 |

| 0.6 | 61 | 123 | 184 | 246 |

| 0.8 | 82 | 165 | 247 | 330 |

| 1.0 | 104 | 207 | 311 | 415 |

| 1.2 | 125 | 251 | 376 | 501 |

| 1.4 | 147 | 294 | 441 | 588 |

| 1.6 | 169 | 338 | 508 | 677 |

| 1.8 | 192 | 383 | 575 | 766 |

| 2.0 | 214 | 428 | 642 | 856 |

| 2.2 | 237 | 474 | 711 | 948 |

| 2.4 | 260 | 520 | 780 | 1040 |

| 2.6 | 283 | 567 | 850 | 1134 |

| 2.8 | 307 | 614 | 921 | 1229 |

| 3.0 | 331 | 662 | 993 | 1324 |

残存年数25年の場合の軽減利息(単位:万円)

| 借換金額[万円] | ||||

|---|---|---|---|---|

| 借換金利差[%] | 1,000 | 2,000 | 3,000 | 4,000 |

| 0.2 | 25 | 51 | 76 | 101 |

| 0.4 | 51 | 102 | 153 | 204 |

| 0.6 | 77 | 154 | 231 | 308 |

| 0.8 | 104 | 207 | 311 | 415 |

| 1.0 | 131 | 261 | 392 | 522 |

| 1.2 | 158 | 316 | 474 | 632 |

| 1.4 | 186 | 372 | 557 | 743 |

| 1.6 | 214 | 428 | 642 | 856 |

| 1.8 | 243 | 485 | 728 | 970 |

| 2.0 | 272 | 543 | 815 | 1086 |

| 2.2 | 301 | 602 | 903 | 1204 |

| 2.4 | 331 | 662 | 992 | 1323 |

| 2.6 | 361 | 722 | 1083 | 1444 |

| 2.8 | 392 | 783 | 1175 | 1566 |

| 3.0 | 423 | 845 | 1268 | 1691 |

残存年数30年の場合の軽減利息(単位:万円)

| 借換金額[万円] | ||||

|---|---|---|---|---|

| 借換金利差[%] | 1,000 | 2,000 | 3,000 | 4,000 |

| 0.2 | 30 | 61 | 91 | 122 |

| 0.4 | 61 | 123 | 184 | 245 |

| 0.6 | 93 | 186 | 279 | 372 |

| 0.8 | 125 | 250 | 375 | 501 |

| 1.0 | 158 | 316 | 474 | 632 |

| 1.2 | 191 | 383 | 574 | 765 |

| 1.4 | 225 | 450 | 676 | 901 |

| 1.6 | 260 | 520 | 779 | 1039 |

| 1.8 | 295 | 590 | 885 | 1180 |

| 2.0 | 331 | 661 | 992 | 1323 |

| 2.2 | 367 | 734 | 1101 | 1468 |

| 2.4 | 404 | 808 | 1211 | 1615 |

| 2.6 | 441 | 882 | 1324 | 1765 |

| 2.8 | 479 | 958 | 1438 | 1917 |

| 3.0 | 518 | 1036 | 1553 | 2071 |

【1-3】借り換え候補の金融機関をピックアップし優先順位をつける

金融機関の検索とピックアップ

次に借り換え候補の金融機関を金利や保障内容などからピックアップします。

現在はネット銀行から都市銀行まで全国対応で融資を行う金融機関が多くあります。

特にネット系銀行の金利は地方銀行や都市銀行などよりも融資条件が良い場合がおおいので、住宅ローンのランキングなどでいろいろ比較して一番お得な住宅ローンを探してみましょう。

例えば、ネット系銀行の金利は、通常の銀行に比べると、0.2%~0.3%ほど安い傾向にあります。

100万円単位で利息の支払いが減ることが多くありますので、ネット銀行も比較対象として候補に入れておくことをおすすめしています。

借換がお得な金融機関は?

借り換えがお得になるオススメの住宅ローンをいくつか紹介しておきますので、参考にしてみてください。

金利が上がらない安心と安さのバランスをとるならフラット35がおすすめ

最近はフラット35の金利が非常に安くなっています。

借換えでも1%程度の金利で、35年間返済額が増えない安心を得ることが出来ます。

金利の上昇が不安だという人には、とても良いタイミングですので、検討してみると良いかと思います。

おすすめなのは、金利が安くフラット35の国内シェア13年連続No1(2010年度-2022年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2023年3月末現在、ARUHI調べ)を持っている、住宅ローン専門金融機関(累積融資実行件数及び金額 2023年7月 株式会社日本能率協会総合研究所調べ)の「ARUHI(アルヒ)」です。

とにかく金利を重視したい場合

無料での保障が手厚く変動金利が安いのは「住信SBIネット銀行」です。

ネット専業の銀行ですが、満足度ランキングでNo.1を取得するなど、信頼や人気も高い銀行ですので、参考にしてみてください。

>住信SBIネット銀行の公式ページ(全疾病保障付で変動・10年固定金利が最安水準)

実質金利を安くしたい場合

3年固定・10年固定金利が安く、固定期間終了後の金利まで安いのが「三菱UFJ銀行」の住宅ローンです。完済までの実質金利を低くしたい場合におすすめとなっています。

>三菱UFJ銀行の公式ページ(実質金利が安い/変動・10年固定金利が安い)

住宅ローンの金利比較ランキングで金融機関を比べる

自分の利用できる住宅ローンを比較してみたいという方は、金利ランキングの一覧を準備していますのでご利用ください。

ネット銀行から信用金庫(信金)まで、お住まいの地域で利用可能な住宅ローンの金利をほとんどすべてランキングにしています。

各銀行の返済額を一括でシミュレーションできるので、毎月の返済額も簡単に比較することもできます。ぜひ一度チェックしてみてください。

住宅ローンの総額(利息+手数料+保証料)を比較して優先順位をつける

ピックアップした銀行の金利、諸費用(保証料、手数料、登記費用、印紙税、司法書士報酬等)から、借換後の総返済額(諸費用含む)を計算、シミュレーションして借入候補の住宅ローンに優先順位を設定します。

団体信用生命保険や無料の保障内容なども加味しておきましょう。

【1-4】ここまでの検討結果から、借り換えを行う金融機関を決定(借換をしない場合はここで終了)

借り換えメリットがある場合は2へ、借り換えのメリットが無く借換を行わない場合はここで終了となります。

【2】住宅ローンの「仮審査」申し込み

ここまで検討した金融機関の優先順位に従って、順番に仮審査(事前審査)の申し込みを行います。申し込みを行うと数日から1週間程度で、仮審査が完了して金融機関から審査の合否が連絡されます。

申し込みにはさまざまな書類が必要となりますので、次に必要書類をまとめておきます。

【2-1】住宅ローン仮審査に必要な書類

金融機関によって必要な書類は異なりますが、おおむね以下のような書類が必要となります。

- 事前審査申込書

- 個人情報を利用するための同意書

- 本人確認書類

- 所得を証明するもの

- 物件確認書類

- 返済中のローン関連書類

⇒ 運転免許証・健康保険証・住民票・印鑑証明 など

⇒ 源泉徴収票・課税証明書 など

⇒ 登記簿謄本・権利証・売買契約書 など

⇒ 返済予定表・返済口座通帳 など

【3】仮審査が通ったら【4】へ、通らなかったら【2】から繰り返し

事前審査が通らなかった場合は、次点の優先順位の銀行へ仮審査(事前審査)申し込みを再度行います。

もし全ての銀行で事前審査に落ちた場合は、審査の緩い金融機関や住宅ローン商品を選定しなおすか、今回の借り換えは諦めるしかありません。

ただし、自営業の方や経営者の方、不動産投資をされている方は、最後にフラット35を利用することも検討してみると良いかと思います。

フラット35は自営業の方などでも比較的借りやすいうえに、事業用の借り入れは返済比率に組み込まないで審査を行ってくれます。

フラット35で金利が安いのはARUHI(アルヒ)となっています。繰上げ返済手数料や保証料なども無料で大変利用しやすいローンとなっています。

金利もかなり安くなっていますので、変動金利が不安という方にもフラット35はおすすめです。

【4】借り換え先の金融機関Bへ住宅ローンの「本審査」申し込み

事前審査が通った銀行や金融機関に対して本審査を申し込みます。本審査が終わるまでは現在住宅ローンを借入中の金融機関Aへは、まだ連絡を行ってはいけません。

なぜなら、「事前審査に通っていたとしても、本審査で落ちてしまう可能性がある」からです。

【4-1】住宅ローン本審査申し込みに必要な書類

- ローン借入申込書(保証委託申込書)

- 印鑑証明書・所得証明書・住民票 など

【5】本審査が通ったら【6】へ、通らなかったら【2】から繰り返し

本審査が通らなかった場合は、次点の優先順位の銀行へ事前審査申し込みを再度行います。

全ての銀行で本審査に落ちた場合は、審査の緩い金融機関や住宅ローン商品を選定しなおすか、今回の借り換えは諦めるしかありません。

【6】借入中の金融機関Aへ「一括返済の申し出」を行う

住宅ローンの借り換えを実行する2週間~3週間前に、現在借り入れを行っている金融機関へ「一括返済の申し出」を行う必要があります。

金融機関によって規定が異なりますので、余裕をもって借換作業を進める必要があります。

【7】借り換え先の金融機関Bへ住宅ローンの「本申し込み」を行う

【7-1】金銭消費貸借契約の締結

新しく住宅ローンを組む、借り換え先の金融機関Bと「金銭消費貸借契約」を結びます。

このとき、抵当権の設定に必要な書類の提出を行います。

【7-2】返済用口座作成

新しく返済に利用する金融機関Bに、返済用の口座Bを作成します。

借換時の融資金額は一度この口座Bへ振り込まれます。

【7-3】住宅ローン本申し込みに必要な書類

- 印鑑証明書

【8】借り換えの実行(融資実行日当日の流れ)

借り換え融資を実行する日は、下に示す流れで借り換えが行われます。

原則としてこの借り換え作業には司法書士が立ち合いますので、司法書士の指示通りに作業を行えば問題ありません。

【8-1】借換先の金融機関Bからの融資実行

借換先の金融機関Bから、【7-2】で作成した口座Bへ融資金額が入金(振り込み)されます。この時に振り込まれる金額は、融資申し込み金額からから諸費用が引かれた金額となります。

【8-2】現在借り入れ中の金融機関Aへ一括返済

先ほど入金された融資金を口座Bから金融機関Aの口座へ送金(振り込み)し一括返済を行います。

送金する金額は、一括返済のための事務手数料と日割り計算した残債となります。

【8-3】「金融機関Aの抵当権の抹消」と「金融機関Bの抵当権設定」

一括返済を行った時点で、金融機関Aの抵当権は消滅していますが、登記上の抵当権は抹消されていません。返済後に金融機関Aから抵当権の解除証書など一式を入手して登記所にて抵当権の抹消を行います。

この次点で金融機関Aの抵当権は抹消されますが、今度は金融機関Bの抵当権が借り入れ対象の物件に設定されます。

ここまでの【8-1】~【8-3】の一連の手続きは融資実行日にすべて行われますが、司法書士が主として行ってくれますので、特に何かやることはありません。これで借り換えの手続きは終了となります。

抵当権というのは、債務者がローンの返済ができなくなったときに、金融機関がお金のかわりに家や土地を競売にかけて、お金を回収することができる権利のことです。

完済して抵当権が解除されていても、登記に抵当権の記載が残っていると、売却などができなくなりますので、ローンを完済した場合は、必ず抵当権の抹消手続きを行っておく必要があります。

【9】借り換え先の金融機関Bへの返済開始

借り換えを行った翌月から金融機関Bへの返済が開始されます。

一度目の返済は借換月と当月の2か月分の返済となりますので、口座の残高には注意しておきましょう。

以上の9ステップが住宅ローン借り換えの流れとなります。

次に、住宅ローンを借り換えるときに多くの方が悩まれるポイントや注意点について解説を行いたいと思います。

住宅ローン借り換え時のポイントと注意点

固定金利にすべきか変動金利にするべきか

固定金利か変動金利を選ぶかは初めに決めておくと、ローン選びに迷わないで済みます。

よく聞かれるのは、変動金利と固定金利とどちらがお得ですか?という質問です。しかし、この質問には誰も正確な答えは出すことができません。

未来の金利がどう変わるのかは誰にも分からないためです。

つまり、変動金利がいいのか固定金利がいいのかは、お得かどうかという指標で決めるものではないということです。

では、何を指標にするのかというと「安心」です。安心にお金を払うのかどうか、というのが固定金利を選ぶかどうかのポイントになります。

現在の変動金利と固定金利(フラット35)の実質的な金利差は0.6%程度ですので、この金利分を安心料、保険料として考えられるかどうかということです。

いまはマイナス金利も導入されて、これ以上変動金利は下がらないと思われます。つまり、金利は上昇するしかない状況ともいえます。未来の金利が分かればよいのですが、分からないものは分からないで仕方がありません。

住宅ローンを借り換えるときに最低限チェックしておくポイント

住宅ローンの融資条件は各銀行により異なりますので、以下のポイントを確認しておきましょう。

- 住宅ローンの年収制限に引っかからないか?

- 住宅ローンの勤続年数制限に引っかからないか?

- 建設場所、購入場所は問題ないか?

◆融資に必要な費用と優遇金利のチェック

- 住宅ローンの融資手数料はいくらか?

- 住宅ローンの保証料はいくらか?

- 優遇金利の条件はどうなっているか?

夫婦や親子の共同名義ローンの場合は贈与税に注意!

夫婦や親子で共同名義として借りているローンを借り換える場合は、贈与税がかかってしまう可能性があります。

例えば、

- 借り入れ時に年収が足りなくて、働いていた妻や親と年収を合算して共同名義のローンを組んでいた

- 購入時は奥さんの年収のほうが高くて奥さんと共同名義でローンを組んでいた

というような場合、現在は奥さんが専業主婦になってしまった、親が退職して収入がないという事態が意外とあります。

もちろん収入がない人は住宅ローンを組めませんので、借り換えでの連帯債務は銀行が受け付けてくれません。

そのため、子や夫の単体名義でしか借り換えローンを組むことができないということになります。

また、共同名義でローンを組んでいた場合、自宅の持ち分比率も住宅ローンの比率にしていることが多くあります。

このような場合、住宅ローンを借り換えるときに、自宅の共同名義を夫の単体の名義に変更することが必要になることがあります。

すると、家族間ではありますが不動産を贈与したと見なされ、贈与税の課税対象となってしまいます。

負担付贈与という形をとることも可能ですが、税務署によって解釈が異なる場合もあるらしく、課税対象になる場合もあれば、ならない場合もあるといったグレーな状態のようです。

この辺は税の専門家である税理士の間でも解釈が分かれるようですので、借り換えの前に、お近くの「税務署へ直接確認」することをお勧めします。

せっかく借り換えで数百万円も得したのに、贈与税で数百万円も取られてしまっては、借り換えを行う意味がなくなってしまいます。

もし、これから住宅ローンを新しく組むという人は、共同名義にするかどうかは十分に検討したうえで判断することをお勧めします。

借り換えが難しくて出来ない場合があるのはこんな理由

次のような場合は、住宅ローン借り換えが難しいことがありますので、注意してください。

- 収入が減ってしまい審査に通らない

- 転職して間もないいため審査条件を満たさない

- ローンの支払いで滞納したことがある

- 自宅を賃貸に出している

- 同じ金融機関内での借り換え

- 公的住宅ローンへの借り換え

※信用情報に記載されている場合があります

※住宅ローンは投資用不動産には貸し付けを行いません

※対応している金融機関はほとんどありません

※民業圧迫の観点から民間からの借換には対応していません

返済期間は現在の住宅ローンから引き継がれる

借り換えの理由は人によってさまざまですが、毎月の返済額を減らしたいという場合があります。

金利が低くなれば毎月の返済額は当然減少しますが、返済期間を延ばすことでも毎月の返済額を減らすことが可能です。そのため、借換時に返済期間を延ばしたいという方も多くいらっしゃいます。

しかし、ほとんどの銀行では借り換えに際して借換元の住宅ローンの残存返済期間が引き継がれてしまいます。そのため、借り換え時に返済期間を延ばすということは、基本的に行うことができません。

ただし、一部の金融機関、例えばSBI新生銀行や東京スター銀行などでは借換期間の延長が可能です。

また、住信SBIネット銀行では、35年から、「借換元となる住宅ローンの経過期間」を引いた期間までの延長も可能です。

2つ以上のローンがある場合は同時に借り換える必要がある

住宅ローンを金利や返済期間を組み合わせて2本で組んでいるような場合(ミックスローンなど)は、借換え時に両方のローンを一度に借り換える必要があります。

これは、借り換え後のローンの抵当権を一位に設定する必要があるためです。

転職を考えている、年収が下がる可能性がある場合の注意点

転職をする予定がある場合は、転職の前に住宅ローンの借り換えを行っておく必要があります。住宅ローンの借換えの条件として、勤続年数制限があるためです。

通常の住宅ローンでは、2年から3年程度の勤続年数が必要です。転職の予定がある場合は、早めの行動が大切になります。

また、会社の業績などにより年収が減少してしまいそうな場合は、その年の源泉徴収票が発行される前までに借り換えを行っておくことをお勧めします。

年収が高いほうが住宅ローンの審査に通りやすいためです。

借換をしたら住宅ローン控除はどうなる?

借り換えを行っても住宅ローン控除はほぼそのまま引き継がれます。

住宅ローン控除は購入年度から10年間、ローン残高の1%が還付される制度です。借り換えを行った場合は、借換後のローン残高に対して残りの期間分の住宅ローン控除が適用されます。

ただし、借換後のローン残高が借換前よりも増えた場合は、下記の式(タイプ1)に従って控除額が計算されます。

住宅ローン控除対象額=C×A/B

タイプ2:借換後の借入額が借換前の残高以下の場合

住宅ローン控除対額=C

A=借換前の住宅ローンの残高

B=借換後の住宅ローンの借入金額

C=借換後の住宅ローンの年末残高

まとめ

今回は住宅ローンの借換え手順と借換時のポイントなどについて解説してきました。

最近は大変金利も安くなっており、数年前に借りた住宅ローンを借り換えるには絶好のチャンスとなっています。手元に借り換えに利用できる現金がある場合は、今回の記事を参考にどれだけ金利の利息が減るのかを計算してみてください。

もし、借り換えを行いわないほうが良い場合や借り換えができなそうな場合は、繰り上げ返済を行うことでも利息を大きく軽減できますので、チャレンジしてみてください。

金利・総支払額が安い住宅ローン

最後に、金利が安く、保障も充実した住宅ローンの紹介です。

トータルの支払金額を安くしたい場合におすすめとなっています。

審査の結果金利が高くなることもあるので、仮審査は早めに行っておくと安心です。

銀行によって審査条件が違うので、審査を通った中から一番条件の良かった銀行を選ぶのがおすすめとなります。

ネットでお得な変動・10年固定住宅ローン

金利面でお得な住宅ローンとして人気があるのが三菱UFJ銀行の住宅ローンです。

固定期間終了後の金利が他行よりも低いのが特長で、当初金利と返済完了までの実質金利を安くしたい方にオススメとなっています。

三菱UFJ銀行(全国対応)

三菱UFJ銀行の住宅ローンは、変動・10年固定金利が安く、さらに固定期間終了後の金利が低いのがポイントです。

住宅ローン取扱残高は日本で第1位です。

ガンや糖尿病などの7大疾病保障にも対応しており、もしもの時も安心です。(住宅ローン残高がゼロ円になります。)

金利が安く抑えられており、支払い総額が他行に比べ数百万円お得になることもあります。

団体信用生命保険料無料・WEB手続きで一部繰上返済手数料無料となっています。

一番人気のフラット35 安心の最長35年固定住宅ローン

フラット35の中でも一番人気が高いのがARUHIのフラット35です。

フラット35の専門金融機関で、金利が最安水準で各種手数料が無料なのが特徴です。

ARUHI(全国対応)

ARUHIはフラット35の国内シェアNo1※の金融機関です。(※2010年度-2022年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2023年3月末現在、ARUHI調べ))

フラット35の金利が最安水準で、審査が非常に速い(最短当日)のが特徴です。

頭金が多い場合は、さらに金利が安くなります。

WEB申込で事務手数料(税込)2.2%→1.1%(ARUHI スーパーフラットをお申し込みの場合は「ご融資額×2.2%(消費税込)」/最低事務手数料220,000円(消費税込))、保証人不要、保証料・繰上返済手数料は無料。

借り換えのほか、つなぎ融資なども可能なため、土地購入からの新築住宅建築にも利用しやすくなっています。

35年間安い金利で返済できるため、経済的なのに金利の上昇が怖くないのがメリットです。

金利が上昇傾向なので選ぶ人が増えています。

住宅ローンは、当初金利を比較するだけでなく、ローン終了までの総支払額を比較することが重要です。

また、審査基準は低くないため、事前審査は早めに行っておきましょう。

地域別 金利比較ランキング

お住まいの地域で利用可能な住宅ローンの金利をランキングにしています。

一番お得な住宅ローンを見つけるのにご利用ください。

10秒!おすすめ住宅ローンをシミュレーション比較!

住宅ローンのおすすめ記事一覧

【住宅ローン 都道府県別金融機関】

- 都道府県別 住宅ローンを借りられる金融機関と金利まとめ

★地域別に住宅ローンを借りられる金融機関と金利の情報をほとんどすべて掲載しています!

【住宅ローンの基礎知識】

- 住宅ローンの借り方 いつ?何を?どうすればいいの?

- 住宅ローン借換えの流れと手順 いつ?どこで?何をすればいいの?

- マイホームの新築購入で失敗しないための5つのポイント

- 住宅ローンで失敗する前に知っておきたいこと7選!

- 住宅ローンで破綻しない 借りる前に考える無理なく返すためのポイント10選!

- 住宅ローンで絶対に失敗しないためのポイント9選!

- 住宅ローンを借り換えるときに必要な費用っていくら?

【住宅ローンの疑問など】

- 住宅ローンの頭金の目安はどれくらい?諸費用なしでも審査は大丈夫?

- 住宅ローン仮審査は複数申込んでも大丈夫?気を付けるポイントは?

- 年収300万円でも住宅ローンは組める?審査落ちしないためには?

- 年収300万円で頭金なし!住宅ローンはいくらまで借りられる?!

- 住宅ローンの8大疾病保障やガン保障は必要?

- 住宅ローンに落ちた!再審査までにやるべきことまとめ!

- 住宅ローンで親から子供に援助する時に気を付けることまとめ

- 住宅ローンのシミュレーションに使えるサイトのランキング

- 住宅ローンの事前審査で落ちないためのチェックリスト!自分でできる仮審査の不安解消対策!

- 住宅ローンの仮審査が通っても本審査で落ちることはある?事前の注意点は?

- 住宅ローンの3大疾病保障は必要?カバーされる病気の範囲は?

- 住宅ローンの頭金の平均額はどのくらい? 無しでも大丈夫?

- 3000万円の住宅ローンを組むには年収はどれくらい必要?

- 住宅ローンつなぎ融資で失敗しない5大ポイント!

- 住宅ローンの全期間固定を選ぶ人が増えているって本当?その理由と人気の背景を解説

- 住宅ローンの優遇金利はいつまで続くの?期間が終了したらどうなるの?

- 住宅ローンの審査が緩い銀行ってあるの? 借りるのが厳しい人ってどんな人?

- 住宅ローン借り換えのデメリット! こんな人は借り換えしてはいけない!

- 住宅ローンを労金で借りるメリットはある? 審査や金利は?

- 住宅ローンのガン特約はお得? 保険会社で入るのとは違うの?

- うつ病や持病があっても住宅ローンは組める? 注意点は?

- 住宅ローンを多めに借りて他に使っても大丈夫? 何に使うならOK?

- 共同名義で住宅ローンを組んでひどい目に! 悲惨なリスク5選はこれ

- 住宅ローンの金利は今後どうなる?2019年以降を予想!

- 多めに借りた住宅ローンで車を買っても大丈夫?

- 生前贈与と住宅ローンを組み合わせて得する住宅購入方法

- 賃貸併用住宅を建てて賃料で住宅ローンを返済することは問題ないの?

- 住宅ローンの仮審査は準備が8割! 落ちないための事前チェック