このページはWEB広告を利用しています

このページはWEB広告を利用しています

こんにちは、管理人のサトウです。

今回は住宅を購入する時に殆どの人が悩む住宅ローンについて、徹底的に解説していきます。

このサイトに寄せられる体験談や相談の中でも特に多いのが住宅ローンに関するものです。

銀行の審査の裏側や「変動金利」と「固定金利」のどちらがどういいのかという知識など、始めて住宅ローンを組む人が絶対に失敗しないために必要な知識を紹介したいと思います。

年間35万人が利用する当サイトで人気の住宅ローンは、PayPay銀行の住宅ローンです。

人気の理由は、変動金利が安く、さらに無料の保障が充実していること。

全疾病保障・がん保証が無料で付帯しています。

支払い総額が他行に比べ数百万円お得になることもあります(借換にも対応)。

住宅ローンを不動産会社に任せきりにしない

不動産業者は自分たちの都合を優先することもある

不動産業者は不動産の専門家ですが、お金の専門家ではありません。

住宅の販売をしたいというのが本音ですので、できるだけ金利の安い住宅ローンを勧めてきます。そうすれば、毎月の支払が安くなり、住宅の購入につながりやすいからです。

一般的には金利が安いローンは変動金利です。現在の変動金利は1%以下と非常に低いのですが、将来的に低いままであるかは分かりません。

バブル時代は変動金利が8%以上になったこともありますが、不動産業者はそのような知識がないことが多いですし、知っていたとしても言わないこともありますので注意が必要です。

また、不動産業者には取引のある銀行があり、『提携銀行があるのでそちらの銀行の方が借り入れがし易い』などの理由を並べて、その銀行の住宅ローンをすすめてくることがあります。ただし、業者は金融機関からバックマージンを得ていたりすることがあるので、本当にお得なローンなのかどうかは見極めるように注意しましょう。

基本的には、どの銀行で借り入れしても問題ないので、自分にあった住宅ローンなのかどうかで銀行を決めると良いかと思います。

金利の安い住宅ローンを選ぶ権利は購入者にありますので、業者の言いなりになる必要はありません。焦らずにどのような住宅ローンがあるのかを調べましょう。

当サイトでは地域別に利用可能な住宅ローンの金利比較ランキングを掲載していますので、まずは確認してみてください。

住宅ローンはいくらまで借りられるのか?

住宅ローンは借りたい金額だけ借りられるわけではなく、借り入れできる上限が決まっています。

ここでは実際に住宅ローンの借り入れを行う場合にどれくらいの金額までなら借りることができるかを解説します。

返済比率と年収による上限

住宅ローンには、「返済比率」と「年収の◯倍まで」という形で銀行側の定める上限があります。

まず、「返済比率」についてですが、これは、年収の何パーセントまでなら住宅ローンの返済に当てることを許すかという基準です。

銀行からすれば、住宅ローンを沢山貸すほど金利収入が増えるので、本音では全ての人に借りて欲しいと思っています。

しかし、年収に見合わない大きな金額を貸してしまうと、返済が不可能になってしまうリスクを伴います。銀行としては完済してもらわなければ貸し倒れとなってしまうので、貸し出しできる金額には、判断基準があります。

この基準を設定するのに「返済比率」を利用しています。

一般的な銀行の返済比率は30~35%となっています。

例えば、返済比率:35%までという場合、年収1,000万円の人であれば一年間に350万円、毎月29万円までなら返済にあてても問題ないだろうという判断をするということです。

一般的な銀行では返済比率は35%前後のところが多いようですが、債務者(借りる人)の年収や務める企業などによって、銀行側にて若干の調整を行います。

フラット35では、年収によってこの返済比率が異なり、年収が400万円未満であれば30%、それ以上であれば35%となっています。

住宅ローンの返済比率については、別記事にて詳細を記載していますので、一読してみて下さい。

また、返済比率の他に、年収の5~6倍程度までという上限値も銀行ごとに決まっており、返済比率による上限と年収倍による上限のどちらか少ない方の値が最終的な上限金額となります。

例えば、年収の5倍以下の借り入れだとしても、返済比率が35%を超える場合はNGということになります。

このように大きな金額を借り入れたい場合は、返済年数を長くして、毎月の返済額を減らす(返済比率を減らす)ことで、借入金額を最大化することができます。

下のグラフに、年収500万円で返済比率35%の時の借り入れ可能金額を示します。

【表】年収500万円で返済比率35%の時の借り入れ可能金額

年収 :500万円

返済比率 :35%

返済可能額:175万円

| 金利 | 返済年数 | 借入可能額 |

|---|---|---|

|

1%

|

10

|

1,665万円

|

|

20

|

3,170万円

|

|

|

30

|

4,540万円

|

|

|

2%

|

10

|

1,585万円

|

|

20

|

2,885万円

|

|

|

30

|

3,950万円

|

|

|

3%

|

10

|

1,510万円

|

|

20

|

2,630万円

|

|

|

30

|

3,460万円

|

返済年数を長くすることにより、借り入れの上限額が増えていくことが分かるかと思います。

また、金利の変動によっても、借り入れの上限金額が変動していることが分かるかと思います。

表では3,000万円以上の借り入れ金額が表示されていますが、年収の6倍制限があった場合は、最大3,000万円までしか借り入れ出来ませんのでご注意ください。

頭金はいくら必要か?

ここでは、マンションや一戸建ての住宅を購入する場合、多くの人が「頭金+住宅ローン」という形で支払いを行うかと思います。

では、この「頭金」はどの程度準備するのが良いのかについて解説します。

現在は、借り入れを行う人の年収や務める企業などにもよりますが、頭金ゼロでも住宅ローンを全額借りることもできます。

更に言うと、住宅購入に必要な諸経費(住宅金額の1割程度)を含めて、住宅の金額以上の金額もローンを組むことができる場合もあります。

もちろん、全く生活に余裕がないという場合は、自己資金ゼロで購入せざるを得ないかもしれませんが、できれば自宅購入金額の2~3割を頭金として準備しておくのが望ましいと考えられます。

この3割という金額は大きな金額ではあるのですが、たとえば転勤ややむを得ない事情によって、自宅を売却しなければならなくなった場合、住宅ローンは全額返済しなければ自宅を売却することが出来ません。

通常、新築で購入した家でも一度住んでしまえば中古扱いとなるため、それだけで価格が2割程度下がります。

例えば、4,000万円で購入した自宅を1年後に売却すると、3,200万円程度になってしまうということです。

このとき、全額ローンで購入していたとすると、値下がりした分の700~800万円を現金で準備できなければ、売却することが出来ないということになります。

こういったリスクを回避するためにも、自己資金はなるべく多く入れておくに越したことはありません。

住宅ローンの返済額は、年収の25%以下に抑えたい

あなたの周りにも自分が組めるローンの上限金額ギリギリの金額で自宅を購入している方が多くいるかと思います。

しかし、購入できる金額と生活に余裕をもって支払える金額というのは全く別モノですので、その点には特に注意が必要です。

上限ギリギリの金額と言うのは、先ほどの返済比率35%のことです。

年収500万円の35%の場合、14万6千円となりますが、毎月の返済もしくは家賃が14万6千円というのは、かなり大きな負担であることが分かるかと思います。

住宅は生活を豊かにするためのものですので、住宅を購入したせいで生活に窮する様なことになってしまっては本末転倒です。

住宅ローンの返済額を決めるにの分かりやすいのは、年収を目安にした年収負担率です。

この>年収負担率でを目安にすると、少し余裕のある生活を送ることができるかと思います。

年収500万円の場合、毎月10万4千円程度になります。

下の表に年収負担率25%でどれくらいの借り入れができるのかを金利と年収を変えて比較してみました。

【表】年収別の推奨最大借り入れ金額

返済比率 :25%

借入期間 :30年

| 金利 | 年収 | 最大借入額 |

|---|---|---|

|

1%

|

400万円

|

2,590万円

|

|

600万円

|

3,880万円

|

|

|

800万円

|

5,180万円

|

|

|

2%

|

400万円

|

2,255万円

|

|

600万円

|

3,880万円

|

|

|

800万円

|

4,510万円

|

|

|

3%

|

400万円

|

1,980万円

|

|

600万円

|

2,960万円

|

|

|

800万円

|

3,950万円

|

ちなみに、マンションを購入する場合は、修繕積立金と管理費の支払いがあるため、上記の金額からそれらの経費を差し引いた金額での物件購入を目安とするのが良いと思います。

また、なるべくボーナス払いはしないようにしましょう。これからの時代、いつ会社が潰れるかもわかりませんし、ボーナスが出ないなんてことも当たり前に発生する可能性があります。

コロナショックのようなことがまた起こる可能性も低くありません。

子供の教育費も思った以上に掛かるものです。何があるか分かりませんので、ボーナス返済は行わず、もし余裕がでた時には、ボーナスで繰り上げ返済をこまめに行うのがよいと思います。

繰り上げ返済を行うことで、返済額を減らすことも返済期間を減らすことも可能になりますし、トータルでの金利支払いも減らすことが出来ます。

兎にも角にも、住宅ローンは現実的な返済額にしておくことが重要です。

住宅ローンの返済期間は長いほうがいい?短いほうがいい?

ローンの期間を長くすると、金利の支払い総額が増えてしまうので、なるべく短くしたほうが良いということを聞いたことがあるかもしれません。

また逆に、毎月の返済額が減るからローン期間は長いほうがいいということを聞いたこともあるかと思います。

こういった議論はどちらも一理あるものですが、両方の良い所を取り入れる方法がありますので、ここではその方法について解説したいと思います。

まずは、ローンの返済期間によって返済額にどれくらいの差が出てくるのかを見てみたいと思います。

【表】借入期間を変えた場合の返済額の変化(借入額:3,000万円固定)

借入金額 :3,000万円

| 金利 | 返済年数 | 毎月返済額 | 総支払金利 |

|---|---|---|---|

|

2%

|

10

|

27万6千円

|

312万円

|

|

20

|

15万2千円

|

642万円

|

|

|

30

|

11万1千円

|

992万円

|

上の表に示したように、返済期間を長く設定するほど毎月の返済額は減りますが、支払う金利の総額は大きくなります。

逆に返済期間を短くするほど毎月の返済額は増えますが、支払う金利は減少します。

どちらかをとれば、どちらかを捨てる必要があるトレードオフの関係になっているのです。

そうは言っても無駄な金利は支払いたくない、返済期間は短くしたい、どうせなら毎月の返済額も少なくしたい! というのが私達の本音です。

その状態に近づける方法に繰り上げ返済があります。上の表に示した金額は、あくまでも借り入れ当初の金額ですので、繰り上げ返済をすることにより、毎月の返済額も総支払い金利も返済年数も少なくすることができるのです。

期間固定型の繰上げ返済で生活に余裕をもたせる

ただし、ここでおすすめするのは期間固定型の繰上げ返済です。繰上げ返済自体は多くの人が行っていますし、ファイナンシャルプランナーなどの専門家も勧めていますが、ほとんどの人は支払額を固定して、支払い期間を短くするという方法で繰上げ返済を行っています。

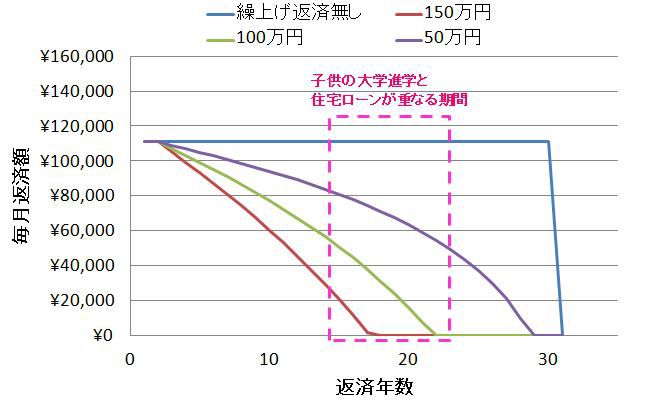

もちろんこの方法も悪くはありません。悪くはないのですが、ローンの支払いが終わるまで、毎月の支払い額は変わらないため、かなり節約した生活をしなければならなかったり、子供が大きくなり大学進学などの教育費が大きくなってくる時期には、住宅ローンと学費が重なると大変な金額を毎年支払うことになってしまいます。

特に住宅を購入するきっかけというのは、子供が生まれたとか、子供が小学生に入る前になどというものが一番多い理由になっています。

ということは、自宅を購入して15~20年目くらいに大学進学の時期が重なってしまいます。自宅を購入してから15年で住宅ローンを払い終わっていれば問題にはなりませんが、それは難しいというのが私達の様な普通の暮らしをする庶民です。

そこで、15~20年後までの間に住宅ローンの毎月の支払額を減らしておくというのが、私達にできる現実的な選択肢になってきます。

そのための方法として、繰上げ返済を期間固定(返済期間を減らさずに毎月の返済額を減らすタイプ)で行うのがオススメです。この期間固定での繰上げ返済には毎月の返済額を減額する効果があります。

下のグラフは、毎年一定金額の繰上げ返済を行った場合の、毎月の支払額を示しています。毎年の繰り上げ返済金額を50万円、100万円、150万円としてシミュレーションしています。

【グラフ】毎年繰り上げ返済を行った場合の効果(返済期間固定)

【表】期間固定で繰上げ返済をした場合の効果

借入金額 :3,000万円

返済年数 :30年(当初)

| 金利 | 返済完了年数 | 毎年繰上返済額 | 総支払金利 |

|---|---|---|---|

|

2%

|

30年

|

なし

|

992万円

|

|

27年

|

50万円

|

762万円

|

|

|

20年

|

100万円

|

577万円

|

|

|

16年

|

150万円

|

456万円

|

住宅ローンを組む時には、ボーナス払いを併用せずに、ボーナスが出た場合には繰上げ返済を行うという形をとれば、毎年50~100万円程度の繰上げ返済も可能ですので、グラフのように毎月の支払額が減少し、子供の教育費が一番掛かる時期に住宅ローンの負担を大きく削減できることが分かります。

返済金額固定型の繰上げ返済では、返済期間は減るのですが、このお金が一番かかる時期に住宅ローンの支払い金額が多いままです。

そして、少し意外かもしれませんが、期間固定で繰上げ返済を行ったとしても、返済期間が短くなります。

繰上げ返済を行うと、最終的には残債もなくなるので、返済期間自体も短くなるのです。このように、期間固定型の繰上げ返済を続ければ、返済期間も毎月の返済額も減りますし、期間が短くなることからも分かるように支払い金利の総額も減少します。

ただし、預貯金を全てを繰上げ返済にあてるべきではありません。突然の出費などにも対応できるように、バッファとなる預貯金は残しておきましょう。

住宅ローンの審査基準

ここでは銀行が住宅ローンの審査で何を見ているのかについて解説します。

住宅ローンは申しこめば誰でも借りられるわけではありません。銀行側からみて、貸したお金をしっかりと返済してくれる信用力がある人かどうかを見られます。

この信用というのは、簡単に言うとローンを返済する人の安定した年収があるかどうかです。

年収が高いほど融資は受けやすいですし、安定した会社である一部上場企業や弁護士や医者なども審査に通りやすい傾向にあります。

逆に借り入れ審査で落とされる人というのは、年収が低い、あるいは年収は高くてもベンチャー企業に努めていたり中小零細企業に努めていたり、経営が安定していない企業に勤めており、お給料が安定しない可能性がある方などです。

この他にも、転職を繰り返している人は審査に落ちやすいですし、長く勤めているほど借りやすい傾向もあります。

ここでは、銀行が住宅ローンの審査を行う時に借りる人のどのような属性を重視しているのかについてまとめてみたいと思います。

勤務先

銀行はお金を貸した人にちゃんと支払い能力がるかどうかを見ます。

普通のサラリーマンであれば、支払い能力は年収に比例しますが、そもそもそのお給料を支払っているのは、その人が務める会社ですので、会社の信用というのが問題になってきます。

一般的には上場企業に務める人や公務員、医師、弁護士などの社会的地位もしっかりとしている人に銀行は貸したがります。

中小零細企業やベンチャー企業、個人事業主などには審査が厳しい傾向にあり、基本的には黒字経営を行っている会社でないと融資を受けるのは難しくなってきます。

高額の住宅ローンの場合は、中小企業や零細企業になるほど、年収が高かったとしても借りられないという可能性が高まります。

現在の収入が高くても、数十年続く住宅ローンを払い続けることができるかどうかを銀行は気にしているのです。そのため、倒産の可能性の高い企業に務める人は、収入が安定していないという様にみなされてしまうのです。

勤続年数

勤続年数が長い人ほど、転職は少なくお給料をもらえなくなるリスクが低い人であると銀行は考えます。

転職回数が多くいつ会社をやめて給料がなくなってもおかしくない人には銀行は融資を行いたくないのです。

転職が有利に働くのは、中小企業から上場企業への転職であったり、上場企業から上場企業への転職であったとしても役職が上がるなどのキャリアアップにつながる転職は、プラスの評価となることがあります。

また、ローンの融資条件に勤続1年以上や2年以上という条件が付いていることがありますが、1年未満だとしても絶対に借りられないというわけではなく、他の年収や企業の信用などによって柔軟に対応してくれることがありますので、一度相談してみるほうが良いと思います。

年齢

年齢については20~60歳が一般的な基準となりますが、返済が終了する年齢が何歳までなのかというのが一番のポイントになります。

銀行によって異なりますが、ローンの返済終了時の年齢が80歳以下であることなどが条件になることが多いです。

つまり、60歳で借りるなら20年までのローンしか組むことが出来ません。

それから、一概には言えないのですが、銀行としては50歳を過ぎた人にお金を貸すよりは30~40代の人にお金を貸したほうが貸し倒れするリスクが少ないと考える傾向にありますので、住宅購入をローンで考えている場合は、あまり遅くならない時期に購入するほうが住宅ローンは借りやすいかと思います。

年収

高いほうが良いです。ただし、収入に見合った金額であれば高給取りで無くても借り入れは問題なく出来ます。また、家族がいるのであれば家族の収入を合算してローン審査を行うことができる銀行もありますので、銀行はいくつも話をきいて見ることをおすすめします。

フラット35では審査基準が通常の銀行ローンとは異なり、年収が低くても購入する物件の金額によっては審査が通りやすいので、フラット35で審査を行ってみるのも良いかと思います。フラット35については後ほど詳しく解説します。

他社からのローン状況

他社からローンを借りているのが問題というよりは、その金額、特に毎月の返済額が問題になることがあります。

先述したように、住宅ローンの上限金額は返済比率(年収に対する返済額の比率)で決まります。

この返済比率は住宅ローンだけでなく、自動車ローンや教育ローン、最近では奨学金などの借り入れも対象になっています。銀行は何よりも貸し倒れのリスクを恐れていますので、収入に見合った支出の状況にあるのかどうかが重要なのだということです。

このようにマイカーローンやキャッシングなど、住宅ローン以外のローンも返済負担率に含まれてしまうので、返せるローンは住宅ローンを借り入れる前に、完済しておくと審査に通りやすくなります。

その金融期間との取引の有無

住宅ローンを借りる金融機関に口座を持っている場合や給与口座として使用していることは、通常は審査に有利に働きます。

銀行からすれば、借り入れを行う人の収入の状況が分かりますし、長年付き合いがあればお金の使い方に無理がないかなどを把握出来ているからです。定期預金などをしていれば、しっかりと貯蓄をする人であることも分かります。

もし住宅ローン審査に落ちてしまったら

もし、住宅ローンの審査に通らなかった場合は、手付金は戻ってきますので、その部分については、心配する必要はありません。

銀行によっても審査基準が異なりますので、一つの銀行で審査に落ちたとしても、別の銀行で融資がOKとなる場合もありますので、あきらめずに審査を申し込んでみることをおすすめします。

金融機関によって異なる審査基準

金融機関にも最大手の都市銀行から地方の信用金庫まで、様々な金融機関があります。ここでは、金融機関によって異なる審査基準を紹介します。ざっくりとした審査基準の厳しさは、

都市銀行>地方銀行>信用金庫、労働金庫、JAバンク

というイメージです。

信用金庫などは、都市銀行などに比べると若干金利が高い場合もありますが、地元に密着して中小企業や個人事業主などへの融資も比較的積極的に行ってくれます。都市銀行や地方銀行で借り入れができなかった場合はチャレンジする価値があります。

また、労働金庫などは労働組合の加入者に対して優遇金利などもありますのでこちらもチェックしておくと良いと思います。

フラット35は銀行の審査に通らなかった時にも利用できるかも

住宅ローンの審査では、ローンを借りる「人」と買う「物件」を見ます。一般的に、銀行は人を重点的に見ますので、先述した様に、勤務先や年収を重点的に審査します。

もちろん担保となる物件の審査もしますが、あくまでも人に付属する属性を重視します。

逆に住宅金融支援機構のフラット35は物件の属性を重点的に見ます。

借りる人の収入などももちろん見ますが、自営業者でも借りやすい傾向にあり、購入する物件が審査基準を満たしているかどうかに重点が置かれています。ここでは、フラット35の仕組みについてもう少し詳しく見ていこうと思います。

銀行ローンとフラット35の違い

一般的な銀行ローンとフラット35の大きな違いは、債務リスク(返済が滞った時の未納リスクなど)を誰が負うのかというところにあります。

通常の住宅ローンは、貸出をする銀行やその保証会社が債務リスクを負います。

しかし、フラット35の債務リスクは貸出を行った銀行にはありません。

フラット35の場合、貸出を行った銀行はローンを債権化して住宅金融支援機構に譲渡します。そして住宅金融支援機構がその債権を投資家へ売却しているのです。

つまり、フラット35では銀行は債務リスクを負うこと無く金利収入を得ることができます。そして、その債務リスクの評価(ローン審査)を行うのは住宅金融支援機構です。

さらに住宅金融支援機構は債権を投資家へ売却するため、住宅金融支援機構も大きな債務リスクを負っていません。最終的な債務リスクを負うのは投資家ということになります。

そのため、住宅金融支援機構のローン審査は、一般の銀行ローンに比べるとかなり審査が緩く、個人事業主や中小企業の経営者や従業員などでも比較的簡単に住宅ローンの審査を通過することができるのです。

変動金利と固定金利どっちがいいの?

固定金利か変動金利かどちらを選ぶべきかというのは、住宅ローンを組む時に誰もが悩むポイントです。

実際にはどちらが良いという答えは誰にも分からないというのが本当のところです。

金利の変動は誰にの予想が出来ませんし、5年後、10年後に金利がどうなっているのかは分からないからです。今は金利が低いですが、日本の財政状況等を考えれば、10年後に金利が5%以上になる可能性も十分にあります。

こう考えると、固定金利を選ぶか変動金利を選ぶのかは、将来の金利上昇に対するリスクを取るのか取らないのかという選択になってきます。

ここ数年は金利が低い状態が続いていますが、特に今年に入ってからは更に金利が低下しています。マイナス金利も導入されて、これ以上金利は下げることが出来ないような状況です。

つまり、固定金利であれ変動金利であれ、これ以上金利が下がるかもということを気にする必用はありません。

例えばフラット35の固定金利は、最も低いもので1%程度まで低下しており、もはや変動金利との差がほとんどなくなってきました。変動金利と固定金利の差分を金利上昇を避けるための保証料だと考えると、かなり安い保証料といえる状況です。

30年ローンを組んだ場合、1,000万円あたり1年間に1万円程度の金利負担増で、固定金利を選択することができるイメージです。3,000万円のローンであれば、3万円程度の負担増ですので、借り入れ額の0.1%の金額で固定金利を選べるということです。

将来の金利上昇に対する精神的不安を取り除いておきたい場合はフラット35などの固定金利がオススメですし、現在の金利の支払いを一円でも安くして、将来の金利上昇リスクを持っていても良いという場合は、変動金利を選択するということになるかと思います。

まとめると、精神的な安定をとるのか、とにかくお金をとるのかかという選択だということです。個人的には今の時期なら固定金利がおすすめです。30年間も金利が上昇しないとは考えられませんし、いまなら固定金利でも十分に安いからです。

もちろん変動金利で借りても良いとは思います。変動金利には急激な金利上昇の際にも、元の返済額の1.25倍が上限になる「1.25倍ルール」というものがあるため、最低限のリスク回避にはなるからです。

しかし、あまり知られていませんが、実はこの「1.25倍ルール」というのは、返済額の上限は1.25倍までなのですが、返済額の大半が金利返済に充てられるため、いくら返済しても元金がほとんど減らずに、返済額の中でどんどん利息の割合ばかりが増えていくので注意が必用です。

こういった事情を考慮して、もし変動金利でローンを組むのであれば、金利の安いうちに繰り上げ返済などを行い、元本を減らして行くことが重要になります。

まとめ

今回は住宅ローンを組む時に知っておくべきポイントについて解説してきました。このサイトへ寄せられる体験談の中でも特に多いのが、住宅ローンはどうやって選べばよいのか分からないというものです。

住宅メーカーや不動産業者は、物件が売れれば御の字ですが、購入する我々にとってはそこから数十年もの期間住宅ローンを支払い続けるわけですから、しっかりと失敗の無いように住宅ローンを選ばなければなりません。

住宅メーカや不動産業者任せにせず、自分たちでしっかりと勉強をしておかないと、誰も助けてはくれませんので注意しましょう。

金利・総支払額が安い住宅ローン

最後に、金利が安く、保障も充実した住宅ローンの紹介です。

トータルの支払金額を安くしたい場合におすすめとなっています。

審査の結果金利が高くなることもあるので、仮審査は早めに行っておくと安心です。

銀行によって審査条件が違うので、審査を通った中から一番条件の良かった銀行を選ぶのがおすすめとなります。

ネットでお得な変動・10年・長期固定住宅ローン

低金利と充実保障でお得な住宅ローンとして人気がある銀行の住宅ローンです。

PayPay銀行(全国対応)

PayPay銀行の住宅ローンは、変動・10年固定金利が安く、さらに充実した保障が完備されれているのがポイントです。

がんや糖尿病を含む全疾病の他、自然災害や失業時にも対応しており、もしもの時も安心です。

また、一定の条件を満たした方は、がん経験済でも追加負担なく、がん保障付団信に加入することができます。

金利が安く抑えられており、支払い総額が他行に比べ数百万円お得になることもあります。

保証料無料・団体信用生命保険料無料・一部繰上返済手数料無料となっています。

住宅ローンは、当初金利を比較するだけでなく、ローン終了までの総支払額を比較することが重要です。

また、審査基準は低くないため、事前審査は早めに行っておきましょう。

地域別 金利比較ランキング

お住まいの地域で利用可能な住宅ローンの金利をランキングにしています。

一番お得な住宅ローンを見つけるのにご利用ください。

10秒!おすすめ住宅ローンをシミュレーション比較!

住宅ローンのおすすめ記事一覧

【住宅ローン 都道府県別金融機関】

- 都道府県別 住宅ローンを借りられる金融機関と金利まとめ

★地域別に住宅ローンを借りられる金融機関と金利の情報をほとんどすべて掲載しています!

【住宅ローンの基礎知識】

- 住宅ローンの借り方 いつ?何を?どうすればいいの?

- 住宅ローン借換えの流れと手順 いつ?どこで?何をすればいいの?

- マイホームの新築購入で失敗しないための5つのポイント

- 住宅ローンで失敗する前に知っておきたいこと7選!

- 住宅ローンで破綻しない 借りる前に考える無理なく返すためのポイント10選!

- 住宅ローンで絶対に失敗しないためのポイント9選!

- 住宅ローンを借り換えるときに必要な費用っていくら?

【住宅ローンの疑問など】

- 住宅ローンの頭金の目安はどれくらい?諸費用なしでも審査は大丈夫?

- 住宅ローン仮審査は複数申込んでも大丈夫?気を付けるポイントは?

- 年収300万円でも住宅ローンは組める?審査落ちしないためには?

- 年収300万円で頭金なし!住宅ローンはいくらまで借りられる?!

- 住宅ローンの8大疾病保障やガン保障は必要?

- 住宅ローンに落ちた!再審査までにやるべきことまとめ!

- 住宅ローンで親から子供に援助する時に気を付けることまとめ

- 住宅ローンのシミュレーションに使えるサイトのランキング

- 住宅ローンの事前審査で落ちないためのチェックリスト!自分でできる仮審査の不安解消対策!

- 住宅ローンの仮審査が通っても本審査で落ちることはある?事前の注意点は?

- 住宅ローンの3大疾病保障は必要?カバーされる病気の範囲は?

- 住宅ローンの頭金の平均額はどのくらい? 無しでも大丈夫?

- 3000万円の住宅ローンを組むには年収はどれくらい必要?

- 住宅ローンつなぎ融資で失敗しない5大ポイント!

- 住宅ローンの全期間固定を選ぶ人が増えているって本当?その理由と人気の背景を解説

- 住宅ローンの優遇金利はいつまで続くの?期間が終了したらどうなるの?

- 住宅ローンの審査が緩い銀行ってあるの? 借りるのが厳しい人ってどんな人?

- 住宅ローン借り換えのデメリット! こんな人は借り換えしてはいけない!

- 住宅ローンを労金で借りるメリットはある? 審査や金利は?

- 住宅ローンのガン特約はお得? 保険会社で入るのとは違うの?

- うつ病や持病があっても住宅ローンは組める? 注意点は?

- 住宅ローンを多めに借りて他に使っても大丈夫? 何に使うならOK?

- 共同名義で住宅ローンを組んでひどい目に! 悲惨なリスク5選はこれ

- 多めに借りた住宅ローンで車を買っても大丈夫?

- 生前贈与と住宅ローンを組み合わせて得する住宅購入方法

- 賃貸併用住宅を建てて賃料で住宅ローンを返済することは問題ないの?

- 住宅ローンの仮審査は準備が8割! 落ちないための事前チェック

不動産売買.net

不動産売買.net