このページはWEB広告を利用しています

このページはWEB広告を利用しています

こんにちは、管理人のサトウです。

このページでは、生前贈与と住宅ローンを組み合わせることによって得をする住宅購入方法についてまとめてあります。

マイホームを購入するためには、非常に多くの資金が必要となります。そのため、父母や祖父母などからの資金援助を考えている人は多いのではないでしょうか。

父母や祖父母からの住宅資金援助として「生前贈与」を受けることには、“将来相続の対象となる財産を生前に渡すことで相続税を軽減できる” といったメリットがあります。

贈与を受けると原則として「贈与税」がかかりますが、条件を満たせば贈与税が非課税となる制度があります。これらの贈与税非課税制度を上手く利用できれば、生前贈与で相続税を節税しつつ住宅ローンの負担も減らすことができ、得をできるというわけです。

生前贈与と住宅ローンを組み合わせての住宅購入を検討されている方は是非一読してみて下さい。

年間35万人が利用する当サイトで人気の住宅ローンは、PayPay銀行の住宅ローンです。

人気の理由は、変動金利が安く、さらに無料の保障が充実していること。

全疾病保障・がん保証が無料で付帯しています。

支払い総額が他行に比べ数百万円お得になることもあります(借換にも対応)。

110万円の贈与税非課税枠を利用する方法

そもそも「贈与税」とは、生前に財産を無償で譲り受けた場合、譲り受けた人に課される税金のことです。

贈与税を課される際には「110万円の非課税枠」があり、その非課税枠を利用して贈与税を非課税にする方法があります。まずは贈与税の仕組みを整理してみましょう。

贈与税(暦年課税)の仕組み

贈与税は、1月1日から12月31日の1年間の間に贈与された財産のうち、基礎控除110万円を除いた価格に対して課税されます。これを「暦年課税」といいます。

つまり、1年間で110万円以下の住宅資金援助であれば贈与税の基礎控除が適用されるため、税務署への申告も不要ということになります。

110万円の非課税枠を利用する場合の注意点

暦年課税の非課税枠を利用する場合は、下記の2点に注意しましょう。

- 贈与税の基礎控除は、“総額110万円”

- 1年で複数の人から贈与を受けた場合、その総額が110万円を超えてしまうと、超えた分に対して贈与税が課せられる

例えば、住宅資金援助として祖父から100万円、父から50万円の贈与を受けていた場合、その年の贈与総額は150万円となります。そのため、基礎控除110万円を除いた40万円については贈与税の課税対象となり、税務署への申告も必要となります。

- 110万円以下であれば毎年贈与しても問題ないかというと、そうとは限らない

例えば、毎年110万円の贈与を10年間コツコツ継続した場合、「もともと1100万円分の一括贈与をする意志があり、それを10回に分けて行った」とみなされて贈与税の課税対象となってしまう場合もあります。

これを避ける方法として、贈与の期間を数年空ける方法や、敢えて基礎控除を少額上回る贈与をして毎回贈与税の申告をする方法などがあります。

住宅取得資金の非課税特例を利用する方法

住宅取得資金の贈与を直系尊属から受ける場合、ある条件を満たせば一定の限度額まで贈与税を非課税にできる特例(「住宅取得等資金の贈与を受けた場合の非課税特例」)があります。

この特例は返済中の住宅ローンと組み合わせることはできませんが、これから住宅ローンを申し込む場合は、利用できるかどうか検討してみる価値があります。

非課税特例の受贈者条件

この「住宅取得等資金の贈与を受けた場合の非課税特例」は、受贈者が下記の要件を満たす場合のみ、特例の対象となります。

- 贈与時に日本国内に住所を有していること

- 贈与時に贈与者の直系卑属(※)であること

- 贈与年の1月1日において、20歳以上であること

- 贈与年の合計所得金額が2,000万円以下であること

- 贈与年の翌年3月15日までに、住宅取得等資金の全額を充てて住宅用の家屋の新築もしくは取得又は増改築等をすること

- 贈与年の翌年3月15日までにその家屋に居住すること、または、同日後遅滞なくその家屋に居住することが確実であると見込まれること

(※)配偶者の父母(又は祖父母)と養子縁組をしている場合は、直系尊属に該当します。

また、特例を受けるためには、居住用の家屋に対しても「新築、取得又は増改築等の要件」が色々と定められています。

詳しい要件の内容は国土交通省のホームページ「住宅取得等資金に係る贈与税の非課税措置について」に記載されていますので、事前に確認しておきましょう。

特例で非課税となる金額は?

この「住宅取得等資金の贈与を受けた場合の非課税特例」で実際に非課税となる金額は、住宅の契約締結日と住宅性能、消費税率(※)によって下記のとおり異なります。

①消費税率が10%の場合

| 住宅用家屋の契約締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

2019年4月1日~2020年 3月31日 |

3,000万円

|

2,500万円

|

2020年4月1日~2021年 3月31日 |

1,500万円

|

1,000万円

|

2021年4月1日~2021年12月31日 |

1,200万円

|

700万円

|

②上記①以外の場合(消費税率8%や個人間売買など)

| 住宅用家屋の契約締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

2016年1月1日~2020年3月31日 |

1,200万円

|

700万円

|

2020年4月1日~2021年3月31日 |

1,000万円

|

500万円

|

2021年4月1日~2021年12月31日 |

800万円

|

500万円

|

(※)消費税率は2019年10月1日より10%へ引き上げられる予定です。住宅購入の際の消費税率は、通常「引き渡し時点の税率」が適用されますが、経過措置として「2019年3月31日までに契約したものであれば、引き渡し時期に関わらず消費税は8%」となります。

非課税特例を利用する場合の注意点

この非課税特例を利用する場合は、下記の2点に注意しましょう。

非課税の特例の適用を受けるためには、贈与税の申告が必要です。

贈与を受けた年の翌年2月1日から3月15日までの間に、下記のような必要書類を用意して所轄税務署に税務申告を必要があります。

- 非課税の特例の適用を受ける旨を記載した贈与税申告書

- 戸籍の謄本

- 登記事項証明書

- 新築や取得の契約書の写し など

具体的な必要書類や申告方法については所轄税務署にお問い合せください。期限に1日でも遅れてしまうと非課税にならないので注意しましょう。

前述の「非課税特例の受贈者条件」より、受贈者は贈与の翌年3月15日又は同日後遅滞なくその家屋に居住していなければならない。

具体的には「贈与を受けた翌年12月31日まで」にその家屋に居住していなかった場合、特例の適用対象外となり修正申告が必要となりますので注意しましょう。

相続時精算課税を利用する方法もある

60歳以上の父母や祖父母からの贈与であれば、「相続時精算課税」という制度を選択することも可能です。

この「相続時精算課税」とは、相続までの贈与額を相続財産に加算し、納めた贈与税を相続税で精算するという制度です。この制度を選ぶと「累計2,500万円」まで非課税で贈与を受けることができます。

ただし、この制度はあくまで贈与税を優遇するためのものであり、相続税を節税するためのものではありません。贈与した父母や祖父母が亡くなってしまった際、財産状況によっては相続税が発生する可能性があります。

さらに、一度「相続時精算課税」を選択すると「暦年課税」に戻すことはできません。つまり、毎年110万円の贈与税基礎控除を利用できなくなってしまいますので、じっくりと考えた上で選択するようにしましょう。

まとめ

生前贈与と住宅ローンを組み合わせることによって得をする住宅購入方法について紹介しました。

父母や祖父母から住宅資金援助として「生前贈与」を受けることには、“将来相続の対象となる財産を生前に渡すことで相続税を軽減できる” といったメリットがあります。

また、贈与には原則として「贈与税」がかかりますが、条件を満たせば贈与税が非課税となる制度がありますので、この贈与税の非課税制度と住宅ローンを上手に組み合わせると得をすることができます。

贈与税の非課税制度を利用する方法としては、下記の3種類です。

- 110万円の贈与税非課税枠を利用する方法

- 住宅取得等資金の非課税特例を利用する方法

- 相続時精算課税制度を利用する方法

贈与税の非課税制度を利用するためには、様々な要件を満たした上で、税務署へ期限内に手続きを行う必要があります。要件が満たせなかったり1日でも手続きが遅れてしまったりすると、非課税制度を利用できなくなり贈与税が発生してしまいますので注意しましょう。

また、相続時精算課税制度については一度選択してしまうと元には戻せなくなりますので、よく考えてから選択するようにしましょう。

金利・総支払額が安い住宅ローン

最後に、金利が安く、保障も充実した住宅ローンの紹介です。

トータルの支払金額を安くしたい場合におすすめとなっています。

審査の結果金利が高くなることもあるので、仮審査は早めに行っておくと安心です。

銀行によって審査条件が違うので、審査を通った中から一番条件の良かった銀行を選ぶのがおすすめとなります。

ネットでお得な変動・10年・長期固定住宅ローン

低金利と充実保障でお得な住宅ローンとして人気がある銀行の住宅ローンです。

PayPay銀行(全国対応)

PayPay銀行の住宅ローンは、変動・10年固定金利が安く、さらに充実した保障が完備されれているのがポイントです。

がんや糖尿病を含む全疾病の他、自然災害や失業時にも対応しており、もしもの時も安心です。

また、一定の条件を満たした方は、がん経験済でも追加負担なく、がん保障付団信に加入することができます。

金利が安く抑えられており、支払い総額が他行に比べ数百万円お得になることもあります。

保証料無料・団体信用生命保険料無料・一部繰上返済手数料無料となっています。

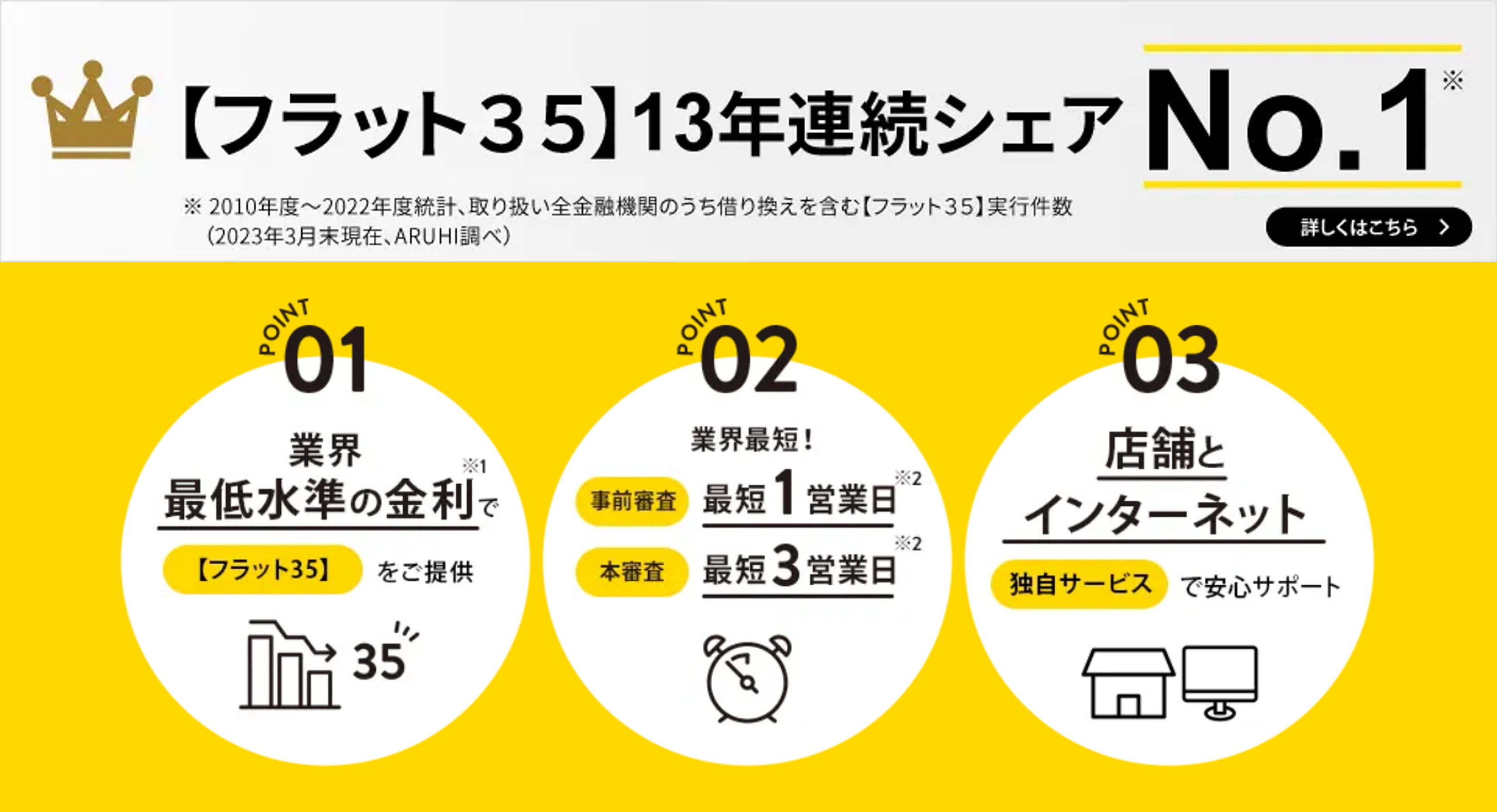

SBIアルヒ株式会社(全国対応)

SBIアルヒ株式会社はフラット35の国内シェアNo1の金融機関です。※(2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、SBIアルヒ株式会社調べ)フラット35を専門的に取り扱っており、審査が非常に速い(最短当日)のが特徴です。

金利はフラット35の中で最安水準で、全国どこでも利用も可能です。

頭金が多い場合は、さらに金利が安くなります。

ずっと金利が変わらないため、金利が上昇傾向にある今、選ぶ人が増えています。

もちろん、保証料、繰上返済手数料は無料となっています(WEB借換は事務手数料(税込)2.2%→1.1%)(ARUHI スーパーフラットをお申し込みの場合は「ご融資額×2.2%(消費税込)」/最低事務手数料220,000円(消費税込))。

住宅ローンは、当初金利を比較するだけでなく、ローン終了までの総支払額を比較することが重要です。

また、審査基準は低くないため、事前審査は早めに行っておきましょう。

地域別 金利比較ランキング

お住まいの地域で利用可能な住宅ローンの金利をランキングにしています。

一番お得な住宅ローンを見つけるのにご利用ください。

10秒!おすすめ住宅ローンをシミュレーション比較!

住宅ローンのおすすめ記事一覧

【住宅ローン 都道府県別金融機関】

- 都道府県別 住宅ローンを借りられる金融機関と金利まとめ

★地域別に住宅ローンを借りられる金融機関と金利の情報をほとんどすべて掲載しています!

【住宅ローンの基礎知識】

- 住宅ローンの借り方 いつ?何を?どうすればいいの?

- 住宅ローン借換えの流れと手順 いつ?どこで?何をすればいいの?

- マイホームの新築購入で失敗しないための5つのポイント

- 住宅ローンで失敗する前に知っておきたいこと7選!

- 住宅ローンで破綻しない 借りる前に考える無理なく返すためのポイント10選!

- 住宅ローンで絶対に失敗しないためのポイント9選!

- 住宅ローンを借り換えるときに必要な費用っていくら?

【住宅ローンの疑問など】

- 住宅ローンの頭金の目安はどれくらい?諸費用なしでも審査は大丈夫?

- 住宅ローン仮審査は複数申込んでも大丈夫?気を付けるポイントは?

- 年収300万円でも住宅ローンは組める?審査落ちしないためには?

- 年収300万円で頭金なし!住宅ローンはいくらまで借りられる?!

- 住宅ローンの8大疾病保障やガン保障は必要?

- 住宅ローンに落ちた!再審査までにやるべきことまとめ!

- 住宅ローンで親から子供に援助する時に気を付けることまとめ

- 住宅ローンのシミュレーションに使えるサイトのランキング

- 住宅ローンの事前審査で落ちないためのチェックリスト!自分でできる仮審査の不安解消対策!

- 住宅ローンの仮審査が通っても本審査で落ちることはある?事前の注意点は?

- 住宅ローンの3大疾病保障は必要?カバーされる病気の範囲は?

- 住宅ローンの頭金の平均額はどのくらい? 無しでも大丈夫?

- 3000万円の住宅ローンを組むには年収はどれくらい必要?

- 住宅ローンつなぎ融資で失敗しない5大ポイント!

- 住宅ローンの全期間固定を選ぶ人が増えているって本当?その理由と人気の背景を解説

- 住宅ローンの優遇金利はいつまで続くの?期間が終了したらどうなるの?

- 住宅ローンの審査が緩い銀行ってあるの? 借りるのが厳しい人ってどんな人?

- 住宅ローン借り換えのデメリット! こんな人は借り換えしてはいけない!

- 住宅ローンを労金で借りるメリットはある? 審査や金利は?

- 住宅ローンのガン特約はお得? 保険会社で入るのとは違うの?

- うつ病や持病があっても住宅ローンは組める? 注意点は?

- 住宅ローンを多めに借りて他に使っても大丈夫? 何に使うならOK?

- 共同名義で住宅ローンを組んでひどい目に! 悲惨なリスク5選はこれ

- 多めに借りた住宅ローンで車を買っても大丈夫?

- 生前贈与と住宅ローンを組み合わせて得する住宅購入方法

- 賃貸併用住宅を建てて賃料で住宅ローンを返済することは問題ないの?

- 住宅ローンの仮審査は準備が8割! 落ちないための事前チェック