このページはWEB広告を利用しています

このページはWEB広告を利用しています

こんにちは、管理人のサトウです。

このページでは、仮審査で落ちないために事前チェックすべきことについてまとめてあります。

住宅ローンを利用するためにはまず「仮審査」を通過しなければなりません。住宅ローンを利用して家を購入しようと考えている人にとって、仮審査を通過できるかどうかはとても重大なことです。

仮審査の内容は金融機関によって異なりますが、住宅ローンは借入金額がとても大きいため、どの金融機関でも審査基準は厳しくなっています。そのため、仮審査で落ちないためには事前にしっかりと準備しておくことが大切です。

住宅ローンの利用を検討されている方は是非一読してみて下さい。

年間35万人が利用する当サイトで人気の住宅ローンは、PayPay銀行の住宅ローンです。

人気の理由は、変動金利が安く、さらに無料の保障が充実していること。

全疾病保障・がん保証が無料で付帯しています。

支払い総額が他行に比べ数百万円お得になることもあります(借換にも対応)。

住宅ローンの仮審査とは

まず、住宅ローンの仮審査とはどのような審査なのか、整理してみましょう。

住宅ローン審査の流れ

一般的な住宅ローン審査は下記のとおり「仮審査」と「本審査」の二段階で行われます。

仮審査を通過したものの本審査で落ちるケースもありますが、本人状況に大きな変更がなければ殆どの場合、仮審査を通過すれば本審査も通過できると言われています。

- 仮審査の申し込み

- 仮審査

- 正式申し込み・売買契約

- 本審査

- 住宅ローン契約

- 融資実行

↓

↓

↓

↓

↓

仮審査でチェックされる項目

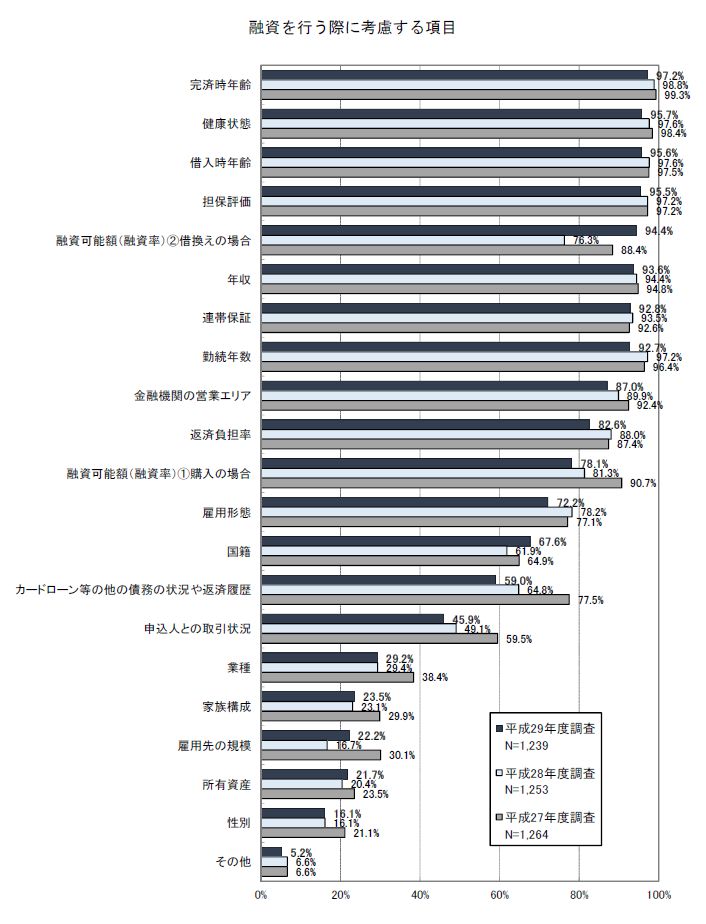

国土交通省が実施した住宅ローンに関するアンケートによると、金融機関が融資を行う際に考慮している審査項目は下記のとおりとなっています。

(引用元:国土交通省『平成29年度 民間住宅ローンの実態に関する調査結果報告書』)

大きく分類すると下記の審査項目について、多くの金融機関が審査時に考慮しているようです。

| 分類 | 審査項目 |

|---|---|

本人の収入状況に関するもの |

完済時年齢

|

|

借入時年齢

|

|

|

金属年数

|

|

|

年収

|

|

|

雇用形態

|

|

借入金額に関するもの |

返済負担率

|

|

融資可能額

|

|

信用情報に関するもの |

他の債務の状況や返済履歴

|

その他 |

健康状態

|

|

担保評価

|

|

|

連帯保証

|

|

|

金融機関の営業エリア

|

仮審査で落ちないための事前チェック

金融機関によって具体的な審査基準は異なるため、仮審査で落ちてしまう理由にも色々あります。

仮審査に落ちてしまったとしても、金融機関は詳しい理由まで教えてくれませんが、一般的に仮審査に落ちる可能性が高いと言われているケースがいくつかあります。

そのケースに該当していないかどうか、事前にチェックすべき内容について解説します。

- 信用情報に「異動」の記録がないか

- 過去2年間でクレジットカードなどの返済遅延がないか

- キャッシング枠のあるカードを保有していないか

- 現在消費者金融からの借入れをしていないか

- 返済負担率が高すぎないか

- 金融機関の融資条件を満たしているか

【1】信用情報に「異動」の記録がないか

信用情報とは、クレジットカードやローンなどの信用取引に関する情報のことです。

日本では下記3つ機関が信用情報を管理しており、審査に必要な情報は3機関で共有されています。

| 信用情報機関 | 加盟している主な金融機関 |

|---|---|

|

消費者金融やネット銀行

|

|

|

消費者金融やクレジット会社

|

|

|

ほとんどの銀行

|

クレジットカードなどの支払いにおいて下記1~3のいずれかに該当する金融事故を起こした人は、信用情報に「異動」と記録されています。「異動」の記録があると、どの金融機関でも審査に落ちると言われています。

- 延滞 :支払いの遅れが61日以上になった場合

- 代位弁済:保証会社が代わりに返済した場合

- 債務整理:自己破産・個人再生・任意整理を行った場合

従って、まずは異動に該当する金融事故を起こしたことがないか確認してみましょう。各信用情報機関のwebサイトから情報の開示請求をして確認することも可能です(手数料がかかります)。

仮に「異動」の記録があった場合は、各信用情報機関で定められた保有期間(1年~10年)が経過して記録が消えるのを待つしかありませんので、注意しましょう。

【2】過去2年間でクレジットカードなどの返済遅延がないか

信用情報には、クレジットカードや各種ローンにおける過去2年間(24ヶ月分)の利用履歴が記録されており、返済遅延などの情報も月単位で管理されています。

借入れ金額の大小や遅延した日数などは関係なく、1日でも返済が遅れれば「返済遅延した」という記録が2年間しっかり残り、審査時のマイナス要因となってしまうのです。

特に見落としがちなのがスマートフォン等の機種代金滞納です。機種代金を分割払いにしている場合、通信料の一種だと思って滞納しても通話ができなくなるだけと誤解する人がいますが、機種代金はクレジット契約です。そのため、機種代金を滞納すると信用情報に返済遅延の記録が残ってしまうので注意しましょう。

1回までなら返済遅延をしてもOKとしている金融機関が多いと言われていますが、審査のマイナス要因にはなります。万が一遅延しているものがあれば、速やかに返済しておきましょう。

【3】現在消費者金融からの借入れをしていないか

地方銀行では大丈夫なところもありますが、特にメガバンクの場合、消費者金融からの借入れやキャッシングがあると仮審査に落ちると言われています。

そのため、現在消費者金融からの借入れがある場合は、できるだけ完済しておきましょう。

【4】キャッシング枠のあるカードを保有していないか

消費者金融からの借入れをしていなくても、キャッシング枠のあるカードを保有している人は注意が必要です。返済負担率を審査する際に、キャッシング枠の金額も含まれてしまう場合があり、カードを保有しているだけで審査のマイナス要因となってしまいます。

キャッシング枠のあるカードを保有している場合は、解約しておくか、解約できないものは仮審査を受ける前に金融機関へ事前申告しておきましょう。

【5】返済負担率が高すぎないか

返済負担率とは“年収に占める年間返済金額の割合”のことです。下記の式で算出できます。

融資可能と判断される返済負担率は一般的に“30%~35%以下”と言われていますが、金融機関や年収、職業などの条件によって異なってきます。

例えば年収が低かったり収入が不安定な職業だったりすると、返済負担率は低めを基準に審査される場合があります。

また、返済負担率について特に注意すべき点としては、“住宅ローン以外の全ての借入れも含めた返済負担率で審査される”ということです。

まずは現在借入中のもの(自動車ローンやカードローンなど)も含めた住宅ローンの返済負担率を算出してみましょう。

もし返済負担率が高すぎると感じた場合は、下記1~3のような対応で返済負担率をなるべく下げましょう。

- 頭金を増やして借入額を減らす

- 借入期間を長くして年間返済金額を減らす

- 住宅ローン以外の借り入れをできるだけ完済する

【6】金融機関の融資条件を満たしているか

金融機関では、住宅ローンの利用条件としていくつかの制限を設けている項目があります。多くの金融機関が申し込み制限を設けている項目を下記にまとめました。

| 項目 | 制限内容など |

|---|---|

完済時の上限年齢 |

完済時の上限年齢を「80歳未満」としている金融機関が多い

|

借入時の上限年齢 |

借入時の上限年齢を「65歳以下」とする金融機関が多かったが、最近は「70歳未満」や「71歳未満」などに引き上げているところも増加

|

勤続年数 |

勤続年数の条件を「1年以上」や「2年以上」としている金融機関が多い

|

|

転職などで勤続年数が満たない場合でも、同じ職種なら合算可能な場合もある

|

|

年収制限 |

金融機関によっては「年収300万円以上」などの制限を設けている場合がある

|

雇用形態 |

金融機関によっては、雇用形態に制限(正社員であること等)を設けている場合がある

|

まずは自分が住宅ローンを申し込みたいと考えている金融機関の窓口やホームページ等で、住宅ローンの利用条件をしっかり確認してみましょう。

利用条件に当てはまらないものがあった場合は、事前に金融機関に相談してみるか、あるいは条件に当てはまる金融機関を探してみましょう。

審査が厳しそうな場合は、フラット35で一度審査してみることをお勧めします。通常の住宅ローンが難しい場合でも審査に通ることが多くあります。

フラット35で金利が安く人気があるのはSBIアルヒ株式会社ですので、参考にしてみてください。

まとめ

仮審査で落ちないために事前チェックすべきことについて紹介しました。

金融機関によって具体的な審査基準は異なるため、仮審査で落ちてしまう理由にも色々ありますが、その中でも仮審査に落ちる可能性が高いと言われているケースがあります。

今回は、そのケースをもとに、仮審査に落ちないための事前チェックとして、下記のポイントについて解説しました。

- 信用情報に「異動」の記録がないか

- 過去2年間でクレジットカードなどの返済遅延がないか

- 現在消費者金融からの借入をしていないか

- キャッシング枠のあるカードを保有していないか

- 返済負担率が高すぎないか

- 金融機関の融資条件を満たしているか

仮審査を受ける前に自分が該当しているケースがないかをチェックし、仮審査に向けてしっかり準備をしておきましょう。

金利・総支払額が安い住宅ローン

最後に、金利が安く、保障も充実した住宅ローンの紹介です。

トータルの支払金額を安くしたい場合におすすめとなっています。

審査の結果金利が高くなることもあるので、仮審査は早めに行っておくと安心です。

銀行によって審査条件が違うので、審査を通った中から一番条件の良かった銀行を選ぶのがおすすめとなります。

ネットでお得な変動・10年・長期固定住宅ローン

低金利と充実保障でお得な住宅ローンとして人気がある銀行の住宅ローンです。

PayPay銀行(全国対応)

PayPay銀行の住宅ローンは、変動・10年固定金利が安く、さらに充実した保障が完備されれているのがポイントです。

がんや糖尿病を含む全疾病の他、自然災害や失業時にも対応しており、もしもの時も安心です。

また、一定の条件を満たした方は、がん経験済でも追加負担なく、がん保障付団信に加入することができます。

金利が安く抑えられており、支払い総額が他行に比べ数百万円お得になることもあります。

保証料無料・団体信用生命保険料無料・一部繰上返済手数料無料となっています。

SBIアルヒ株式会社(全国対応)

SBIアルヒ株式会社はフラット35の国内シェアNo1の金融機関です。※(2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、SBIアルヒ株式会社調べ)フラット35を専門的に取り扱っており、審査が非常に速い(最短当日)のが特徴です。

金利はフラット35の中で最安水準で、全国どこでも利用も可能です。

頭金が多い場合は、さらに金利が安くなります。

ずっと金利が変わらないため、金利が上昇傾向にある今、選ぶ人が増えています。

もちろん、保証料、繰上返済手数料は無料となっています(WEB借換は事務手数料(税込)2.2%→1.1%)(ARUHI スーパーフラットをお申し込みの場合は「ご融資額×2.2%(消費税込)」/最低事務手数料220,000円(消費税込))。

住宅ローンは、当初金利を比較するだけでなく、ローン終了までの総支払額を比較することが重要です。

また、審査基準は低くないため、事前審査は早めに行っておきましょう。

地域別 金利比較ランキング

お住まいの地域で利用可能な住宅ローンの金利をランキングにしています。

一番お得な住宅ローンを見つけるのにご利用ください。

10秒!おすすめ住宅ローンをシミュレーション比較!

住宅ローンのおすすめ記事一覧

【住宅ローン 都道府県別金融機関】

- 都道府県別 住宅ローンを借りられる金融機関と金利まとめ

★地域別に住宅ローンを借りられる金融機関と金利の情報をほとんどすべて掲載しています!

【住宅ローンの基礎知識】

- 住宅ローンの借り方 いつ?何を?どうすればいいの?

- 住宅ローン借換えの流れと手順 いつ?どこで?何をすればいいの?

- マイホームの新築購入で失敗しないための5つのポイント

- 住宅ローンで失敗する前に知っておきたいこと7選!

- 住宅ローンで破綻しない 借りる前に考える無理なく返すためのポイント10選!

- 住宅ローンで絶対に失敗しないためのポイント9選!

- 住宅ローンを借り換えるときに必要な費用っていくら?

【住宅ローンの疑問など】

- 住宅ローンの頭金の目安はどれくらい?諸費用なしでも審査は大丈夫?

- 住宅ローン仮審査は複数申込んでも大丈夫?気を付けるポイントは?

- 年収300万円でも住宅ローンは組める?審査落ちしないためには?

- 年収300万円で頭金なし!住宅ローンはいくらまで借りられる?!

- 住宅ローンの8大疾病保障やガン保障は必要?

- 住宅ローンに落ちた!再審査までにやるべきことまとめ!

- 住宅ローンで親から子供に援助する時に気を付けることまとめ

- 住宅ローンのシミュレーションに使えるサイトのランキング

- 住宅ローンの事前審査で落ちないためのチェックリスト!自分でできる仮審査の不安解消対策!

- 住宅ローンの仮審査が通っても本審査で落ちることはある?事前の注意点は?

- 住宅ローンの3大疾病保障は必要?カバーされる病気の範囲は?

- 住宅ローンの頭金の平均額はどのくらい? 無しでも大丈夫?

- 3000万円の住宅ローンを組むには年収はどれくらい必要?

- 住宅ローンつなぎ融資で失敗しない5大ポイント!

- 住宅ローンの全期間固定を選ぶ人が増えているって本当?その理由と人気の背景を解説

- 住宅ローンの優遇金利はいつまで続くの?期間が終了したらどうなるの?

- 住宅ローンの審査が緩い銀行ってあるの? 借りるのが厳しい人ってどんな人?

- 住宅ローン借り換えのデメリット! こんな人は借り換えしてはいけない!

- 住宅ローンを労金で借りるメリットはある? 審査や金利は?

- 住宅ローンのガン特約はお得? 保険会社で入るのとは違うの?

- うつ病や持病があっても住宅ローンは組める? 注意点は?

- 住宅ローンを多めに借りて他に使っても大丈夫? 何に使うならOK?

- 共同名義で住宅ローンを組んでひどい目に! 悲惨なリスク5選はこれ

- 多めに借りた住宅ローンで車を買っても大丈夫?

- 生前贈与と住宅ローンを組み合わせて得する住宅購入方法

- 賃貸併用住宅を建てて賃料で住宅ローンを返済することは問題ないの?

- 住宅ローンの仮審査は準備が8割! 落ちないための事前チェック