このページはWEB広告を利用しています

このページはWEB広告を利用しています

収入減少や勤務先の破綻に伴う返済金の減額、返済期間の延長、金利の一時的な引き下げなど、状況に応じて対応してくれます。

>>ファミリーライフサービスの新型コロナウイルス対応情報はこちら

このページでは、ファミリーライフサービスの住宅ローンの金利、審査、保証料、そして口コミ評判、メリット・デメリットについてまとめてあります。

ファミリーライフサービスは、東京都武蔵野市に本店を置く飯田産業の子会社で、全国に30営業所があります。

住宅金融支援機構と提携し、【フラット35】中心として住宅に関わるローン商品を提供しています。

ファミリーライフサービスの住宅ローンを検討中の方は参考にして下さい。

年間35万人が利用する当サイトで人気の住宅ローンは、PayPay銀行の住宅ローンです。

人気の理由は、変動金利が安く、さらに無料の保障が充実していること。

全疾病保障・がん保証が無料で付帯しています。

支払い総額が他行に比べ数百万円お得になることもあります(借換にも対応)。

ファミリーライフサービスと他行の住宅ローン金利比較

まずはファミリーライフサービスと他行の住宅ローン金利を比較してみたいと思います。ファミリーライフサービスの住宅ローン最新金利一覧

ファミリーライフサービスの住宅ローン金利をネット申込型住宅ローンと一覧で比較しています。参考にしてみてください。| 銀行名 | 変動 | 固定3年 | 固定10年 | 固定35年 |

|---|---|---|---|---|

| ファミリーライフサービス | - | - | - | 年1.590% フラット35S [手数料先払タイプ] |

| 住信SBIネット銀行 | 年0.448% 所定の条件を満たした場合 |

年1.143% 所定の条件を満たした場合 |

年1.413% 所定の条件を満たした場合 |

年1.590% フラット35S [フラット35(機構買取型)] |

ファミリーライフサービスの金利は住信SBIネット銀行の金利に比べ、の差があります。

これらの金利で、返済額にどれくらいの違いが出るのかを確認してみたいと思います。

ファミリーライフサービスの住宅ローンシミュレーション

上記に記載の「変動金利」で「返済期間35年」を選択した場合の、ファミリーライフサービスの毎月の返済額と総返済額をシミュレーションし、ネット申込型ローンと比較した結果を下の表に示します。

借入額は「1500万円」、「3000万円」、「4500万円」で比較しています。

上段が毎月の返済額、下段が総返済額(緑文字)となっています。

| 銀行名/支払差額 | 借入1500万円 毎月返済額 /総返済額 |

借入3000万円 毎月返済額 /総返済額 |

借入4500万円 毎月返済額 /総返済額 |

|---|---|---|---|

| ファミリーライフサービス | nan円 nan万円 | nan円 nan万円 | nan円 nan万円 |

| 住信SBIネット銀行 | 38,594円 1,621万円 |

77,188円 3,242万円 |

115,782円 4,863万円 |

| 上記2行の 返済額の差額 |

nan円 nan円 | nan円 nan円 | nan円 nan円 |

Warning: A non-numeric value encountered in /home/bouzsan/fudosanbaibai.net/public_html/wp-content/themes/keni70_wp_corp_blue_201607190231/includes/rate_table_bankpage.php on line 415

Warning: Division by zero in /home/bouzsan/fudosanbaibai.net/public_html/wp-content/themes/keni70_wp_corp_blue_201607190231/includes/rate_table_bankpage.php on line 416

シミュレーション結果は以上です。なお、当サイトでも人気の高いのは、住信SBIネット銀行となっていますので、下記の公式ページを参考にしてみてください。

>住信SBIネット銀行の公式ページ(実質金利が安い/変動・10年固定金利が最安水準)ファミリーライフサービスの住宅ローンの種類

ファミリーライフサービスでは、利用者のライフスタイル、ライフステージに見合った様々な住宅ローンや保障(保険)を提供しています。

- 基本となる住宅ローン

- 万が一に備えた保障

- 様々なニーズに対応した住宅ローン

基本となる住宅ローン

ファミリーライフサービスのメインの住宅ローンは、住宅金融支援機構のフラット35をベースとした「FLS フラット35」です。

「フラット35」は、民間の金融機関と住宅金融支援機構が提携して提供する全期間固定金利(最長50年)です。通常の固定金利よりも長期的に安定した返済計画を立てやすいのが特長ですが、購入する住宅の技術基準を満たす必要があり、投資用の住宅購入には利用できないといった規定があります。

主な金利の種類は下記の通りです。

- 固定金利型

⇒固定20年、固定35年、固定50年の3種類で、固定金利指定期間中は、金利及び返済額が一定

万が一に備えた保障

万が一に備えた保障は、以下の3種類です。

- 団体信用生命保険(団信)

- 新3大疾病特約付団体信用生命保険

- 夫婦連生団体信用生命保険(デュエット)

住宅ローン返済中に、万が一のこと(死亡・所定の高度障害状態)があった場合、保険により住宅ローン残高が全額返済されます。

通常の団信の保障内容に加え、3大疾病(がん、脳卒中、急性心筋梗塞)により所定の支払事由に該当された場合、保険により住宅ローン残高が全額返済されます。

夫婦で一緒に住宅ローンを利用(主債務者と従債務者)する際、夫婦どちらかが死亡または所定の高度障害状態になった場合、住宅ローン残高が全額返済されます。

様々なニーズに対応した住宅ローン

ファミリーライフサービスでは、様々なニーズに対応した住宅ローンがあります。

- フラット50

- アシスト35

- フラット35(保証型)

- 住信SBIネット銀行 住宅ローン(対面)

- 住信SBIネット銀行 ネット専用住宅ローン

- 住信SBIネット銀行【フラット35】(保証型)

⇒最長50年まで利用可能な住宅ローン(最大8,000万円、最長50年)

⇒フラット35と併用して利用可能なローン(最大800万円、最長35年)

⇒保証型のフラット35(最大8,000万円、最長35年)

⇒銀行代理業として住信SBIネット銀行の住宅ローンを媒介(最大1億円、最長35年)

⇒銀行代理業として住信SBIネット銀行の住宅ローンを媒介(最大1億円、最長35年)

⇒銀行代理業として住信SBIネット銀行のフラット35を媒介(最大8,000万円、最長35年)

これら住宅ローンの詳細については、ファミリーライフサービス公式サイトの「商品ラインナップ」にて確認できます。

ファミリーライフサービスの住宅ローンの金利

ファミリーライフサービスの住宅ローンの金利の種類は、「フラット35」と「フラット50」で、20年以下と21年以上35年以下、36年以上50年以下です。

「変動金利」は、金利が景気によって変動するため、場合によっては固定金利よりもはるかに低い金利となることがあることが魅力です。金利上昇の影響を受けても返済出来る見通しがあり、返済期間が短いもしくは借入額が少ない方に向いています。

一方、「固定金利」や「フラット35」は、金利が固定されることにより、返済計画が立てやすく、金利上昇のリスクを負わないので、決まった返済計画を立てたい方に向いています。

変動金利と固定金利には、一長一短があります。それぞれの特徴及びメリット・デメリットについて簡単にまとめましたので、参考にして下さい。

| 固定金利 | 変動金利 | |

|---|---|---|

|

特徴

|

|

|

|

メリット

|

|

|

|

デメリット

|

|

|

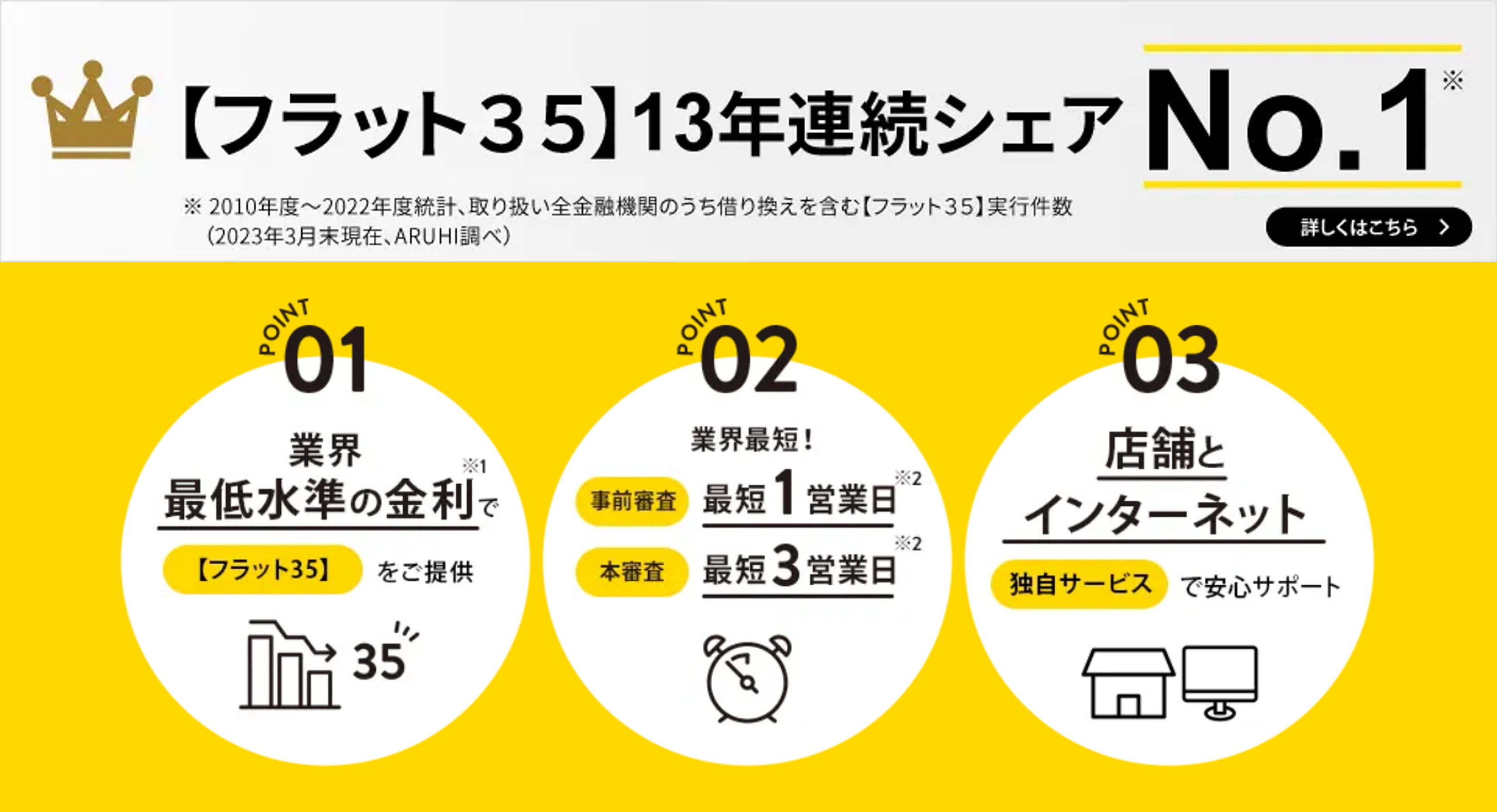

なお、当サイトで人気の高いフラット35は、SBIアルヒ株式会社のフラット35です。

金利が安く、審査が速いのが特徴です。

住宅ローンの金利

ファミリーライフサービスの住宅ローンの基準金利は、下記表のとおりです。

フラット35の場合、融資率(借入割合)が9割以下で利用するケースが一般的ですが、頭金などの自己資金を準備することが難しい場合には、9割超で利用することも可能です。ただし金利が高くなってしまうので注意が必要です。

ファミリーライフサービスのフラット35の金利は下記表のとおりです。

金利データがありませんでした。

金利は毎月見直され、最新金利については公式サイトの「最新金利情報」、住宅金融支援機構の「フラット35」にて確認できます。

住宅ローンシミュレーション

住宅ローンを利用する際、自身の年収から、いくらくらいの住宅ローンが組めるのか、毎月の返済額はどのくらいになるのかが気になるポイントだと思います。

店頭で返済シミュレーションをしてもらうことも可能ですが、多くの金融機関では、住宅ローンの返済シミュレーションを提供しています。

ファミリーライフサービスでは、公式サイトの「返済シミュレーション」にて試算することができます。

また、東京都にて住宅ローンを扱っている金融機関の「金利比較ランキング」について、別記事にて詳細をまとめていますので、金融機関を選択する参考にして下さい。

ファミリーライフサービスの住宅ローンのメリットとデメリット

ファミリーライフサービスの住宅ローンのメリット、デメリットについてまとめました。

5つのメリット

ファミリーライフサービスの住宅ローンのメリットとしては以下の5つが挙げられます。

- フラット35の手数料が安い

- フラット35(保証型)の取り扱いがある

- フラット50の取り扱いがある

- 疾病保障の種類が豊富

- 住信SBIネット銀行の住宅ローン取り扱い

メリット1:フラット35の手数料が安い

フラット35を利用する場合、事務手数料が必要です。

事務手数料は、「定額型」と「定率型」の2種類があり、金融機関が独自で設定します。

多くの金融機関の定率型手数料の利率は2.20%ですが、ファミリーライフサービスの手数料は、低く設定されています。

| 種類 | 事務手数料(税込) | |

|---|---|---|

|

一般的な金融機関

|

ファミリーライフサービス

|

|

|

定額型

|

55,000円

|

-

|

|

定率型

(融資額×利率) |

2.20%

|

1.88%

|

詳しくは、公式サイトの「商品ラインナップ」にて確認できます。

メリット2:フラット35(保証型)の取り扱いがある

「フラット35」は、民間の金融機関と住宅金融支援機構が提携して提供する全期間固定金利で、買取型が一般的です。

買取型は、住宅ローン契約締結後に住宅金融支援機構が金融機関から住宅ローンを買い取り、それを担保とする債券を発行、機関投資家に販売することによって資金を調達する仕組みです。

短期間で資金調達を行う民間金融機関にとって、回収に時間がかかる全期間固定型の住宅ローンは取り扱いが難しいためです。

一方、保証型は、金融機関が提供する住宅ローンに住宅金融支援機構が保険をかけ、ローン利用者が返済出来なくなった場合に、住宅金融支援機構がこの保険金にてローン残金を金融機関に支払うという仕組みです。

保証型を提供している金融機関は2023年12月時点、8機関のみであり、その1つがファミリーライフサービスです。

保証型があることで住宅ローンの選択肢が広がります。

詳しくは、公式サイトの「保証型」にて確認できます。

メリット3:フラット50の取り扱いがある

ファミリーライフサービスはフラット35よりも借入期間が長いフラット50を取り扱っています。

フラット50は、長期優良住宅を対象とした最長50年の全期間固定金利の住宅ローンです。

長期優良住宅は耐久性や省エネ性能に優れているだけでなく、設備等の交換がしやすいという点もあるので、メンテナンス次第では親子三代まで住み続けること可能です。

詳しくは、公式サイトの「フラット50」にて確認できます。

メリット4:疾病保障の種類が豊富

住宅ローンの利用する際、万が一の備えとして疾病保障に加入するケースは少なくなりません。

ファミリーライフサービスでは、一般団信以外にも2つの保険がラインナップされていますので、ライフプランに合わせて加入できます。

- 3大疾病特約付団体信用生命保険

- 夫婦連生団体信用生命保険

詳しくは、公式サイトの「フラット35の団信(団体信用生命保険)ってどうなの?加入条件は?」にて確認できます。

メリット5:住信SBIネット銀行の住宅ローン取り扱い

ファミリーライフサービスは、2021年7月に住信SBIネット銀行と提携し、住信SBIネット銀行が提供する住宅ローンの契約締結の媒介を行っています。

これにより、住宅ローン種類が増えますので、ライフプランやニーズに合わせた選択幅が一段と広がります。

- 住宅ローン(対面)

- ネット専用住宅ローン

- フラット35(保証型)

詳しくは、公式サイトの「フラット35(保証型)」、「住信SBIネット銀行の住宅ローン」にて確認できます。

3つのデメリット

ファミリーライフサービスの住宅ローンのデメリットとしては以下の3つが挙げられます。

- 相談方法が少ない

- 疾病保障が無料ではない

- フラット35の事務手数料は定率型のみ

デメリット1:相談方法が少ない

住宅ローン利用の際、色々と分からないことばかりで、相談したいことがあるかと思います。

多くの金融機関では通常の窓口だけではなく、相談にのってくれるローン専門の窓口を設けており、平日だけでなく、土日、さらには祝日も対応してくれるケースも少なくありません。

しかし、ファミリーライフサービスは、店舗(平日※東京本店は土日対応)と電話のみの対応となります。

- 東京本店(東京都武蔵野市)

- 札幌営業所(北海道札幌市)

- 仙台営業所(宮城県仙台市)

- 郡山営業所(福島県郡山市)

- 新潟営業所(新潟県新潟市)

- 宇都宮営業所(栃木県宇都宮市)

- 高崎営業所(群馬県高崎市)

- 大宮営業所(埼玉県さいたま市)

- 所沢営業所(埼玉県所沢市)

- 柏営業所(千葉県柏市)

- 千葉営業所(千葉県千葉市)

- 世田谷営業所(東京都世田谷区)

- 銀座営業所(東京都中央区)

- 吉祥寺営業所(東京都武蔵野市)

- 相模原橋本営業所(神奈川県相模原市)

- 横浜営業所(神奈川県横浜市)

- 静岡営業所(静岡県静岡市)

- 名古屋営業所(愛知県名古屋市)

- 京都営業所(京都府京都市)

- 大阪営業所(大阪府大阪市)

- 神戸営業所(兵庫県神戸市)

- 広島営業所(広島県広島市)

- 高松営業所(香川県高松市)

- 福岡営業所(福岡県福岡市)

- 熊本営業所(熊本県熊本市)

- 沖縄営業所(沖縄県那覇市)

- 水戸店(茨城県水戸市)※

- つくば店(茨城県つくば市)※

- 岐阜店(岐阜県岐阜市)※

※:フランチャイズ店

詳しくは、公式サイトの「店舗一覧」にて確認できます。

ただし、住信SBIネット銀行の住宅ローンを利用する場合には、ローンプラザ、提携金融機関を利用することが可能です。

詳しくは、住信SBIネット銀行公式サイトの「住宅ローン店舗一覧」にて確認できます。

デメリット2:疾病保障が無料ではない

ファミリーライフサービスでは、万が一への備えとして、以下の疾病保障があります。

ネット銀行では、疾病保障を無料としている銀行も多いですが、ファミリーライフサービスの場合、無料ではありません。

| 保障 | 住宅ローン残高が0円になる条件 | 保険料 (適用金利に上乗) |

|---|---|---|

|

団体信用生命保険

|

死亡もしくは所定の高度障害状態に該当した場合

|

無料

|

|

新3大疾病特約付団体信用生命保険

|

通常の団信の保障内容に加え、3大疾病(がん、脳卒中、急性心筋梗塞)により所定の支払事由に該当された場合

|

年0.24%

|

|

夫婦連生団体信用生命保険

|

夫婦どちらかが死亡または所定の高度障害状態になった場合

|

年0.18%

|

詳しくは、公式サイトの「フラット35の団信(団体信用生命保険)ってどうなの?加入条件は?」にて確認できます。

デメリット3:フラット35の事務手数料は定率型のみ

フラット35を利用する場合、事務手数料が必要です。

事務手数料は、「定額型」と「定率型」の2種類があり、金融機関が独自で設定します。

多くの金融機関は定率型と定額型を取り扱っていますが、ファミリーライフサービスでは、定率型のみです。

| 種類 | 事務手数料(税込) | |

|---|---|---|

|

一般的な金融機関

|

ファミリーライフサービス

|

|

|

定額型

|

55,000円

|

-

|

|

定率型

(融資額×利率) |

2.20%

|

1.88%

|

詳しくは、公式サイトの「商品ラインナップ」にて確認できます。

また、東京都にて住宅ローンを扱っている金融機関の「金利比較ランキング」について、別記事にて詳細をまとめていますので、金融機関を選択する参考にして下さい。

ファミリーライフサービスの審査はどうなの?

住宅ローンの審査は、一般的に事前(仮)審査と本審査の2段階となっています。

事前審査では、以下の内容について金融機関が重点的にチェックします。

- 本人の収入状況に関するもの

- 借入金額に関するもの

- 信用情報に関するもの

⇒年齢、年収、雇用形態、勤続年数など

⇒借入金額(融資可能額)、返済負担率など

⇒他の債務状況や返済履歴など

本審査では、金融機関だけでなく、保証会社による審査も行われ、「健康状態」や「担保評価」なども細かくチェックされ、融資可能かどうかの判断が行われることになります。

事前(仮)審査及び本審査及びは、住宅ローン専門窓口だけでなく、インターネット上でも申請可能な金融機関が増えていますが、ファミリーライフサービスの場合、仮審査申込はインターネットで行うことはできません。

相談や審査申し込みについては、公式サイトの「ご相談・お問い合わせ」、「店舗一覧」にて確認して下さい。

ファミリーライフサービスの住宅ローンを利用できる条件

ファミリーライフサービスの住宅ローンを利用できる主な条件は以下の通りです。

| 項目 | 種類 | ||

|---|---|---|---|

|

フラット35

|

フラット50

|

||

|

借入期間

|

35年以内

|

50年以内

|

|

|

借入金額

|

8,000万円以内

|

||

|

年齢(※)

|

満70歳未満で、完済時満80歳未満

|

満44歳未満で、完済時満80歳未満

|

|

|

職業(雇用形態)

|

継続して安定した収入がある方

|

||

|

年収

|

特になし

|

||

|

勤続年数

|

特になし

|

||

|

健康状態

|

団体信用生命保険に加入が認められること

|

||

|

返済比率

|

年収400万円未満

|

30%以下

|

|

|

年収400万円以上

|

35%以下

|

||

|

その他

|

ファミリーライフサービス所定の融資条件を満たすこと

|

||

※疾病団信の種類によって加入年齢や完済時年齢が異なります。

ネット銀行の場合、「年収400万円以上かつ勤続2年以上」といった条件がありますが、ファミリーライフサービスの住宅ローンは「年収:特になし」、「勤続年数:特になし」です。

職種については特にきまりはありませんが、「継続して安定した収入がある方」となっていますので、アルバイトやパートなどの場合、年収などの条件を満たしていても、事前(仮)審査が通らない可能性が高いので注意が必要です。

審査に落ちた理由と対策について

住宅ローンの審査を申し込み、残念ながら審査に落ちてしまうこともあります。

なぜ落ちてしまったのか、金融機関が教えてくれることはありません。住宅ローンの審査は総合的に評価されるため、『一つの理由だけではなく、複数の理由で審査から落ちてしまった』と考える必要があります。

審査にて落ちる可能性のある理由

審査で落ちてしまう理由は、金融機関によっても異なりますし、どの項目でNGとなってしまったのかは定かではありません。

ただし、審査に落ちる理由として、他の金融機関と同様に、下記のような一般的な項目がファミリーライフサービスでも当てはまっている可能性が高いです。

- 勤続年数が少ない

- 収入が安定していない

- 健康状態が良くない

- 住宅ローン以外の借入が多数ある、もしくは返済事故を起こしたことがある

審査に落ちたときの対策はどうする?

住宅ローンの審査は、決められた審査基準を元に行われます。そのため、申込者が何も改善せず、再度申し込んだとしても審査に通ることはまずありません。

上記の項目にて心当たりがあるものがあれば、その項目を改善してから再度申し込む必要があります。

- 勤続年数が少ないことが原因と考えられる場合

- 返済能力が低いことが原因と考えられる場合

- 健康状態が良くないことが原因と考えられる場合

- 住宅ローン以外の借入がある、返済事故経歴があることが原因と考えられる場合

⇒勤続年数に条件がないといっても、入社して間もないといったケースや、収入が不安定である場合には落ちてしまう可能性が大きいです。勤続年数を増やしたり、収入を安定させたりすることが挙げられます。

⇒共働きにも関わらず、夫の収入のみで申し込んだ場合は、妻側の収入も加え、夫婦合算収入として世帯収入をアップさせることが挙げられます。

⇒健康状態が良くない状態で審査を申し込んでも、完済できる見込みがないと判断されてしまう可能性が高いので、やはり症状を改善することが最善策となります。

⇒住宅ローン以外の借入がある場合は、まずそちらの借入を完済させる必要があります。

⇒返済事故経歴がある場合には、信用を回復させる必要があります。事故内容もよりますが、5~10年程度は事故歴アリとしてブラックリストに載ってしまっていますので、その期間は審査に通りません。

ブラックリストに載っているかどうかは、個人信用情報機関に問い合わせることで確認することが出来ます。

しかし、何も改善できない場合には、ファミリーライフサービスは諦め、別の条件もしくは、審査基準が緩い金融機関にて住宅ローン審査を申し込むことも一つの対策となります。

ファミリーライフサービスの住宅ローンの評判

ファミリーライフサービスの住宅ローンを利用された方がどのような点に着目して選んだのか、またどのような感想を持っているのかについて、まとめましたので参考にして下さい。

ファミリーライフサービスを選んだ理由

- 担当者の説明が分かりやすく、信頼できた

- ハウスメーカの紹介で信頼できた

- フラット35の金利や手数料が安かった

- 住信SBIネット銀行の住宅ローンを利用できた

ファミリーライフサービスを利用しての感想など

- 繰上返済が容易にでき、しかも手数料無料

- 支社が当県に無いので、日程調整が少し面倒

まとめ

ファミリーライフサービスの住宅ローンのメリットやデメリット、評判、そして審査はどうなのかについてについて紹介しました。

ファミリーライフサービスはフラット35をはじめ、フラット50の取り扱いがあり、住信SBIネット銀行代理業も行っています。

ファミリーライフサービスでの住宅ローンのメリットやデメリットなどをしっかりと確認して、ファミリーライフサービスの住宅ローンを検討してみるのも良いでしょう。

金利・総支払額が安い住宅ローン

最後に、金利が安く、保障も充実した住宅ローンの紹介です。

トータルの支払金額を安くしたい場合におすすめとなっています。

審査の結果金利が高くなることもあるので、仮審査は早めに行っておくと安心です。

銀行によって審査条件が違うので、審査を通った中から一番条件の良かった銀行を選ぶのがおすすめとなります。

ネットでお得な変動・10年・長期固定住宅ローン

低金利と充実保障でお得な住宅ローンとして人気がある銀行の住宅ローンです。

PayPay銀行(全国対応)

PayPay銀行の住宅ローンは、変動・10年固定金利が安く、さらに充実した保障が完備されれているのがポイントです。

がんや糖尿病を含む全疾病の他、自然災害や失業時にも対応しており、もしもの時も安心です。

また、一定の条件を満たした方は、がん経験済でも追加負担なく、がん保障付団信に加入することができます。

金利が安く抑えられており、支払い総額が他行に比べ数百万円お得になることもあります。

保証料無料・団体信用生命保険料無料・一部繰上返済手数料無料となっています。

SBIアルヒ株式会社(全国対応)

SBIアルヒ株式会社はフラット35の国内シェアNo1の金融機関です。※(2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、SBIアルヒ株式会社調べ)フラット35を専門的に取り扱っており、審査が非常に速い(最短当日)のが特徴です。

金利はフラット35の中で最安水準で、全国どこでも利用も可能です。

頭金が多い場合は、さらに金利が安くなります。

ずっと金利が変わらないため、金利が上昇傾向にある今、選ぶ人が増えています。

もちろん、保証料、繰上返済手数料は無料となっています(WEB借換は事務手数料(税込)2.2%→1.1%)(ARUHI スーパーフラットをお申し込みの場合は「ご融資額×2.2%(消費税込)」/最低事務手数料220,000円(消費税込))。

住宅ローンは、当初金利を比較するだけでなく、ローン終了までの総支払額を比較することが重要です。

また、審査基準は低くないため、事前審査は早めに行っておきましょう。

地域別 金利比較ランキング

お住まいの地域で利用可能な住宅ローンの金利をランキングにしています。

一番お得な住宅ローンを見つけるのにご利用ください。

10秒!おすすめ住宅ローンをシミュレーション比較!

住宅ローンのおすすめ記事一覧

【住宅ローン 都道府県別金融機関】

- 都道府県別 住宅ローンを借りられる金融機関と金利まとめ

★地域別に住宅ローンを借りられる金融機関と金利の情報をほとんどすべて掲載しています!

【住宅ローンの基礎知識】

- 住宅ローンの借り方 いつ?何を?どうすればいいの?

- 住宅ローン借換えの流れと手順 いつ?どこで?何をすればいいの?

- マイホームの新築購入で失敗しないための5つのポイント

- 住宅ローンで失敗する前に知っておきたいこと7選!

- 住宅ローンで破綻しない 借りる前に考える無理なく返すためのポイント10選!

- 住宅ローンで絶対に失敗しないためのポイント9選!

- 住宅ローンを借り換えるときに必要な費用っていくら?

【住宅ローンの疑問など】

- 住宅ローンの頭金の目安はどれくらい?諸費用なしでも審査は大丈夫?

- 住宅ローン仮審査は複数申込んでも大丈夫?気を付けるポイントは?

- 年収300万円でも住宅ローンは組める?審査落ちしないためには?

- 年収300万円で頭金なし!住宅ローンはいくらまで借りられる?!

- 住宅ローンの8大疾病保障やガン保障は必要?

- 住宅ローンに落ちた!再審査までにやるべきことまとめ!

- 住宅ローンで親から子供に援助する時に気を付けることまとめ

- 住宅ローンのシミュレーションに使えるサイトのランキング

- 住宅ローンの事前審査で落ちないためのチェックリスト!自分でできる仮審査の不安解消対策!

- 住宅ローンの仮審査が通っても本審査で落ちることはある?事前の注意点は?

- 住宅ローンの3大疾病保障は必要?カバーされる病気の範囲は?

- 住宅ローンの頭金の平均額はどのくらい? 無しでも大丈夫?

- 3000万円の住宅ローンを組むには年収はどれくらい必要?

- 住宅ローンつなぎ融資で失敗しない5大ポイント!

- 住宅ローンの全期間固定を選ぶ人が増えているって本当?その理由と人気の背景を解説

- 住宅ローンの優遇金利はいつまで続くの?期間が終了したらどうなるの?

- 住宅ローンの審査が緩い銀行ってあるの? 借りるのが厳しい人ってどんな人?

- 住宅ローン借り換えのデメリット! こんな人は借り換えしてはいけない!

- 住宅ローンを労金で借りるメリットはある? 審査や金利は?

- 住宅ローンのガン特約はお得? 保険会社で入るのとは違うの?

- うつ病や持病があっても住宅ローンは組める? 注意点は?

- 住宅ローンを多めに借りて他に使っても大丈夫? 何に使うならOK?

- 共同名義で住宅ローンを組んでひどい目に! 悲惨なリスク5選はこれ

- 多めに借りた住宅ローンで車を買っても大丈夫?

- 生前贈与と住宅ローンを組み合わせて得する住宅購入方法

- 賃貸併用住宅を建てて賃料で住宅ローンを返済することは問題ないの?

- 住宅ローンの仮審査は準備が8割! 落ちないための事前チェック

不動産売買.net

不動産売買.net